(报告出品方/分析师: 海通证券 刘威 孙维容 邓勇)

1. 二元羧酸类细分市场行业领先,21年归母净利润同比增长128.22%至3.60亿元

1.1 精细化学品龙头,一体化发展趋势显著

1.1.1 精细化学品规模化,混合二元酸二甲酯产能全球领先

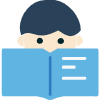

根据2022年半年报,公司主要从事高品质精细化工产品的研发、生产和销售,主要产品包括二元酸二甲酯、二元醇及特种增塑剂三个系列。

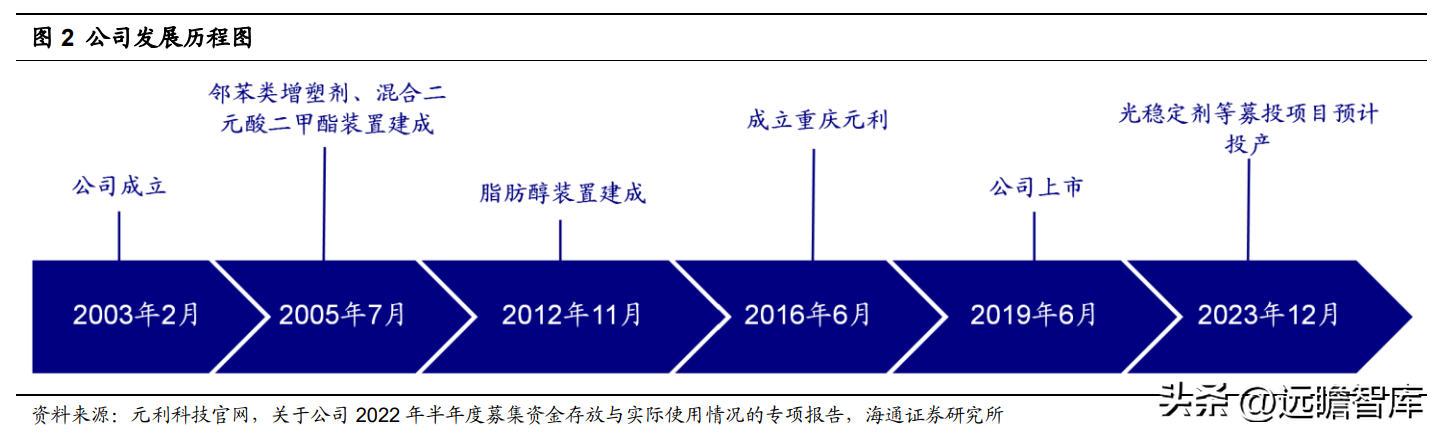

根据公司2021年年报,公司现已形成山东、重庆两个生产基地。截至2021年年底,公司拥有 10 万吨/年二元酸二甲酯产能,4.5万吨/年脂肪醇产能、4.3万吨/年增塑剂产能,其混合二元酸二甲酯产能全球领先,二元醇系列产品及邻苯二甲酸二仲辛酯产能国内领先,我们认为其规模经营优势明显。

公司通过不断完善产品线,形成了一体化的发展趋势,进一步强化了公司供应链稳定的优势和成本优势。

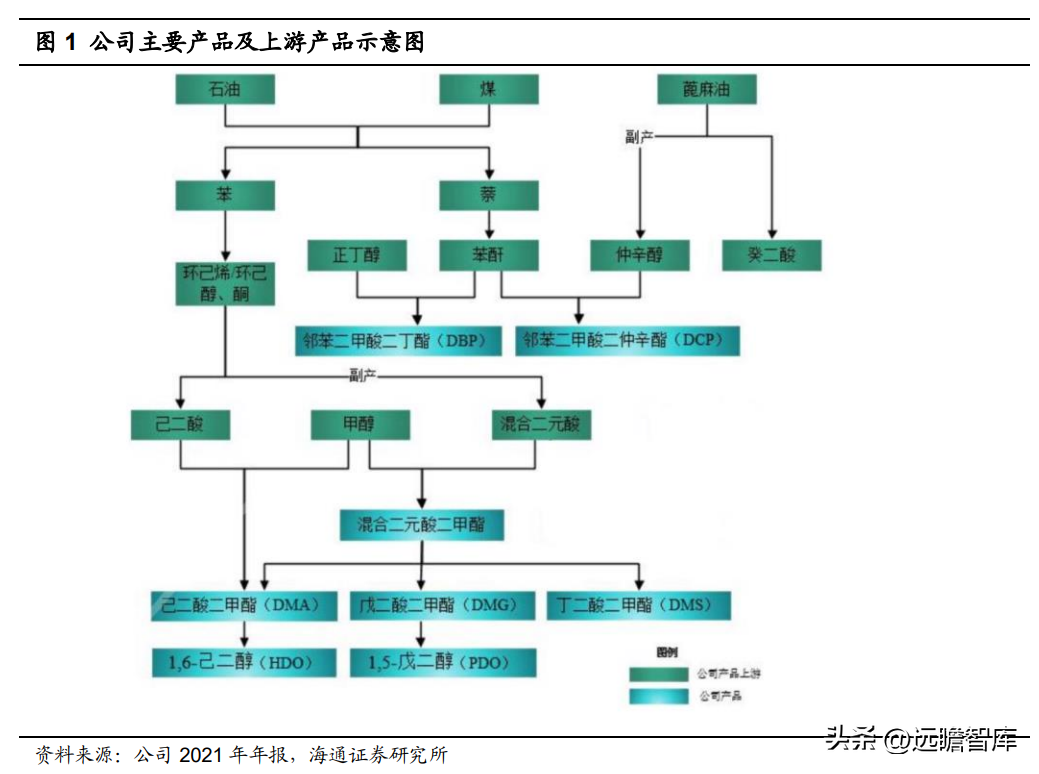

根据公司官网,公司成立于 2003 年,2005 年公司建成邻苯类增塑剂和混合二元酸二甲酯装臵;2012 年脂肪醇装置建成;2016 年公司成立重庆元利;2019 年公司上市,2023 年预计将有光稳定剂等一系列募投项目投产。

公司在山东昌邑下营化工产业园计划投资建设受阻胺类光稳定剂、二元醇等项目,项目总投资约为人民币 30 亿元,其中固定资产投资预计 21 亿元,分两期建设。

公司目前在建/规划项目有 6 万吨/年环保溶剂(混合二元酸二甲酯)项目、3 万吨/年脂肪醇项目、6 万吨/年多功能环保增塑剂项目、3.5 万吨/年受阻胺类光稳定剂项目、0.2 万吨/年聚碳酸酯二元醇项目和 0.1 万吨/年银粉项目。

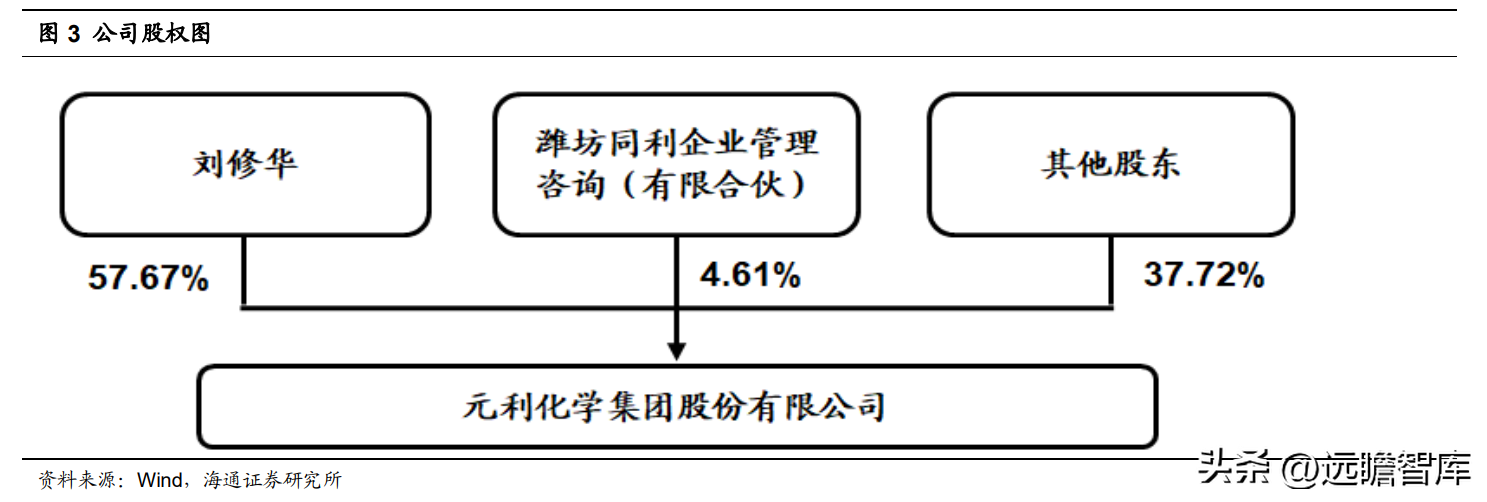

1.1.2 公司实际控制人刘修华持有公司 57.67%股份,股权激励彰显长期信心

截至 2022 年 6 月底,公司实际控制人及最终受益人为刘修华,持有公司 57.67% 股份。

公司于 2021 年 12 月 2 日发布《2021 年限制性股票激励计划首次授予登记完成公告》,授予激励对象限制性股票数量 267.3 万股,首次授予限制性股票的授予价格为 21.09 元/股(按照现有股本数进行除权后为 12.91 元/股),激励对象总人数为 156 人,包括董事、高级管理人员和核心骨干人员。

本激励计划行权考核要求 2021、2021-2022、2021-2023 年累计净利润分别不低于 2.9、5.9 及 9.0 亿元,对应 21-23 年分别为 2.9、3.0 和 3.1 亿元。

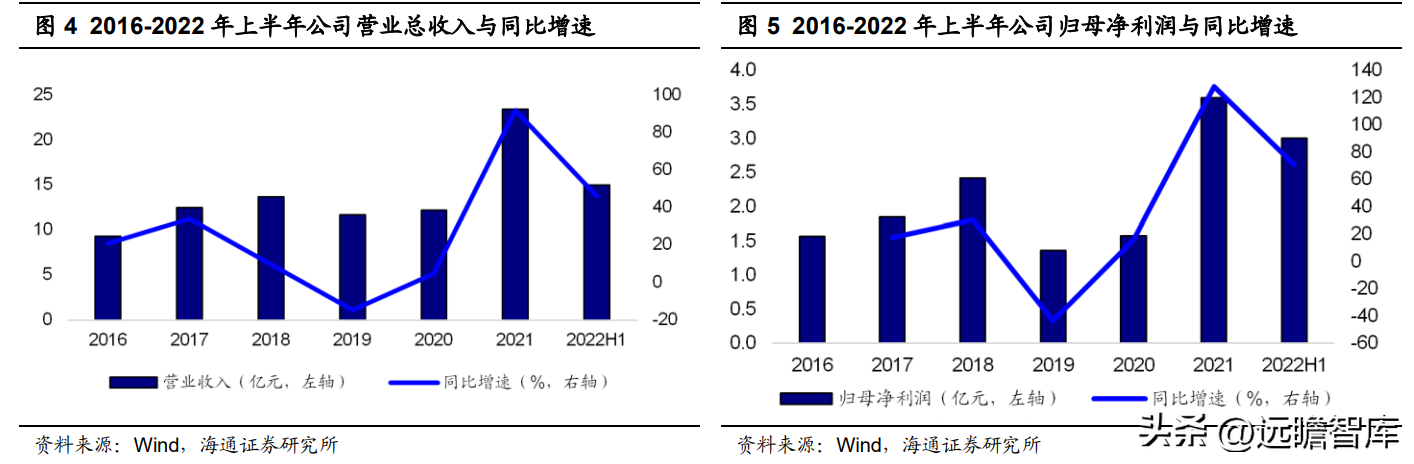

1.2 公司 2019-2021 年营收和归母净利复合增速分别为 41.7%和 62.7%

公司 2019-2021 年归母净利润复合增速 62.7%。

根据 Wind 数据,2019-2021 年,公司营业收入从 11.7 亿元增长到 23.4 亿元,年复合增速 41.7%;归母净利润从 1.36 亿元增长到 3.60 亿元,年复合增速 62.7%。

2022 年上半年实现营业收入 15.0 亿元,同比增速 46.09%,归母净利润实现 3.0 亿元,同比增速 70.66%。

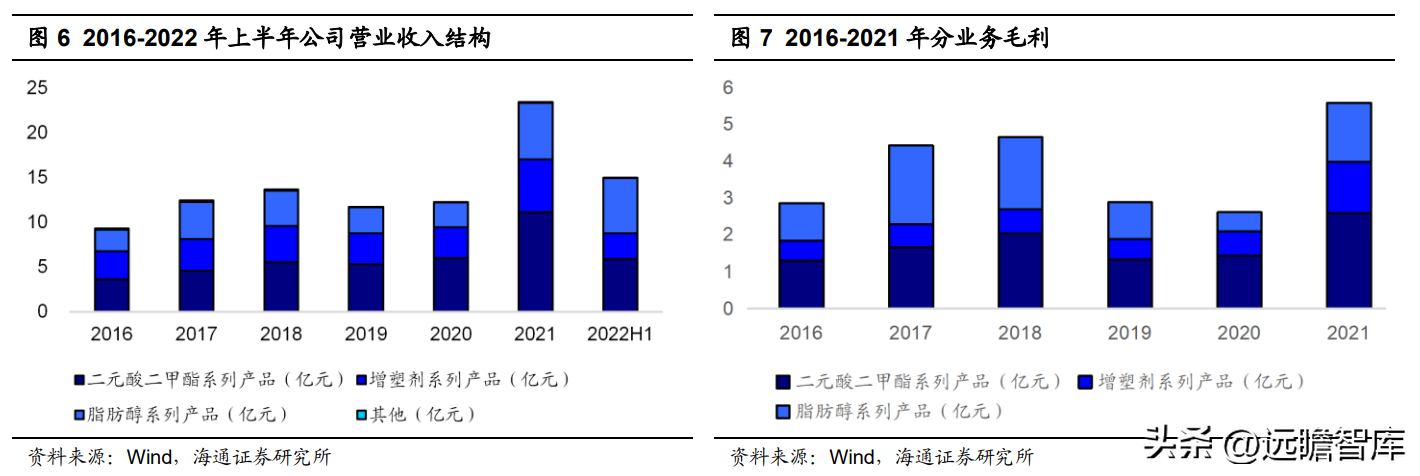

2019-2021 年二元酸二甲酯产品收入占主营收入比例均值为 47.54%。

根据公司 2019 年年报,由于国内化工行业在 2019 年整体处于低迷状况,公司净利润及毛利有所下降,2020-2021 年净利润及毛利逐渐回升,根据 Wind 数据,2019-2021 年二元酸二甲酯产品收入占主营收入比例均值为 47.54%,其中 2021 年二元酸二甲酯产品收入达 11.16 亿元,较 2020 年收入上升,主要由于公司二元酸二甲酯市场份额进一步巩固,销售量和价格均有所提升。

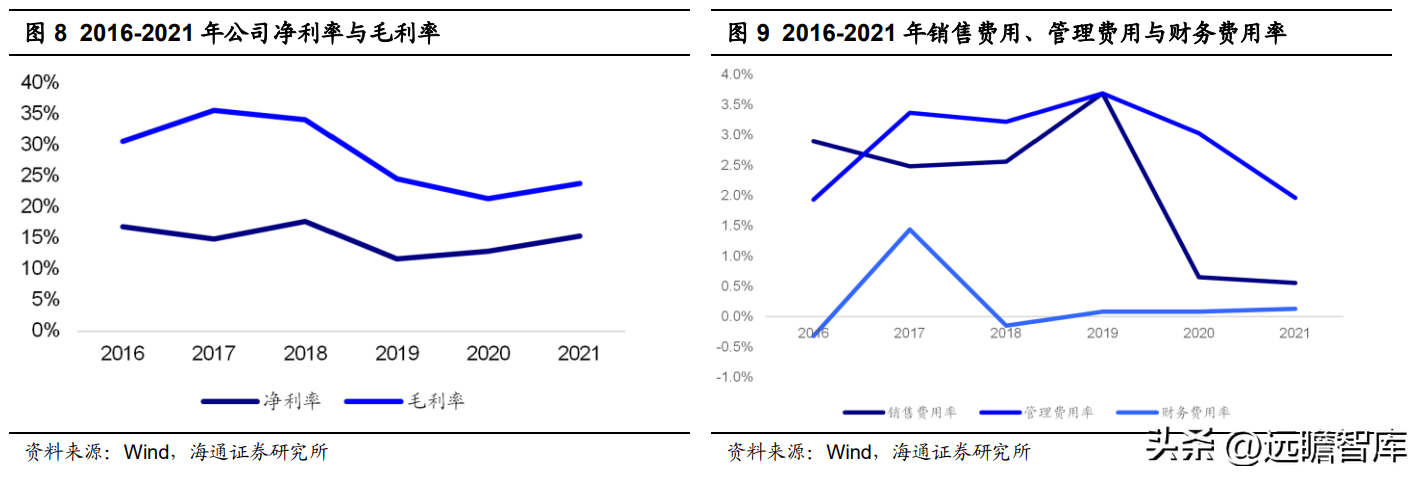

2019-2021 年公司费用率从 7.46%降低至 2.65%,净利率从 11.65%增长至 15.36%。

根据公司 2019 年年报,由于公司 2019 年新产能投放,采取积极的占领市场战略,净利率下降至 11.65%,2020-2021 年净利率逐渐回升,2021 年公司净利率达 15.36%。销售费用、管理费用与财务费用三费率从 2019 年的 7.46%减至 2021 年的 2.65%。

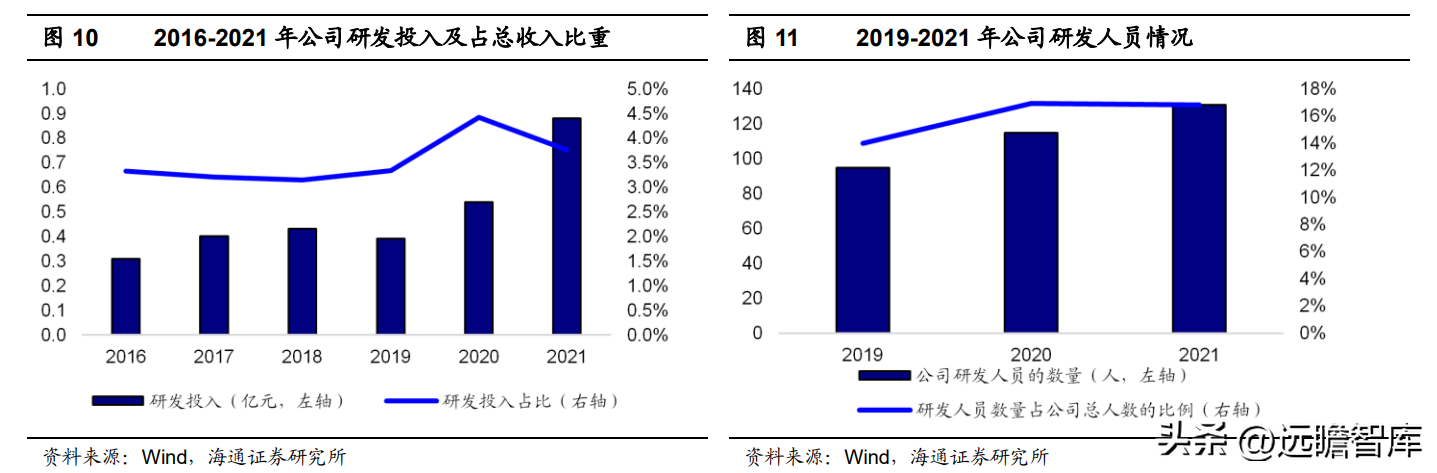

2019-2021 年研发投入占比均值为 3.53%,研发人员数量从 95 人增长至 131 人。

根据公司 2021 年年报,公司瞄准二元羧酸下游系列产品综合利用,不断加大科技投入,2016-2021年公司研发投入稳步提升,从 0.31 亿元增长至 0.88 亿元,研发投入占总收入比例均值为3.53%。同时,公司 2019-2021 年研发人员数量从 95 人增长至 131 人。2021 年授权发明专利 2 项,实用新型专利 25 项。

公司与国内众多科研院所开展了产学研合作,开展技术攻关项目 30 多项,并启动了研发中心项目建设,将进一步改善公司现有技术研发条件。

2. 二元酸二甲酯原材料未来供应充分,下游涂料行业总产量2016-2020年复合增长率 6.66%

2.1 公司10万吨产能维持龙头地位,上游己二酸扩产原材料充足

2.1.1 公司二甲酯产能全球第一,分离可制取附加值高的产品

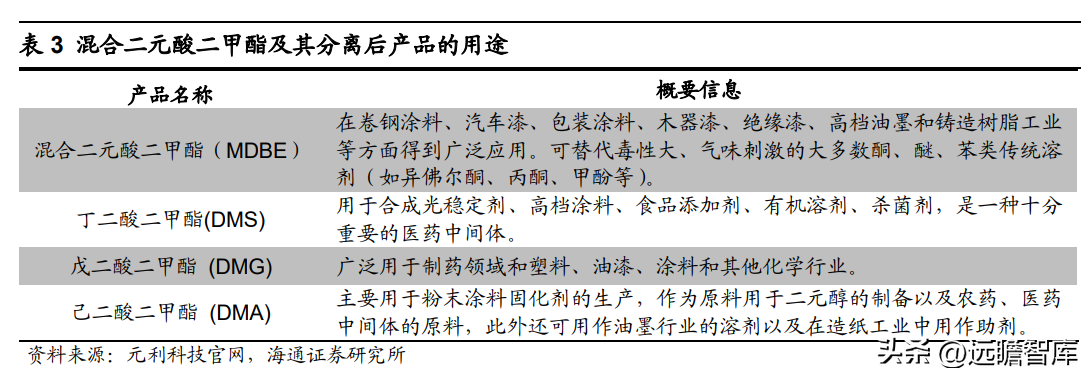

根据公司2020年年报,公司生产的二元酸二甲酯系列产品有混合二元酸二甲酯、DMS、DMG、DMA 等,其中主要产品为混合二元酸二甲酯。

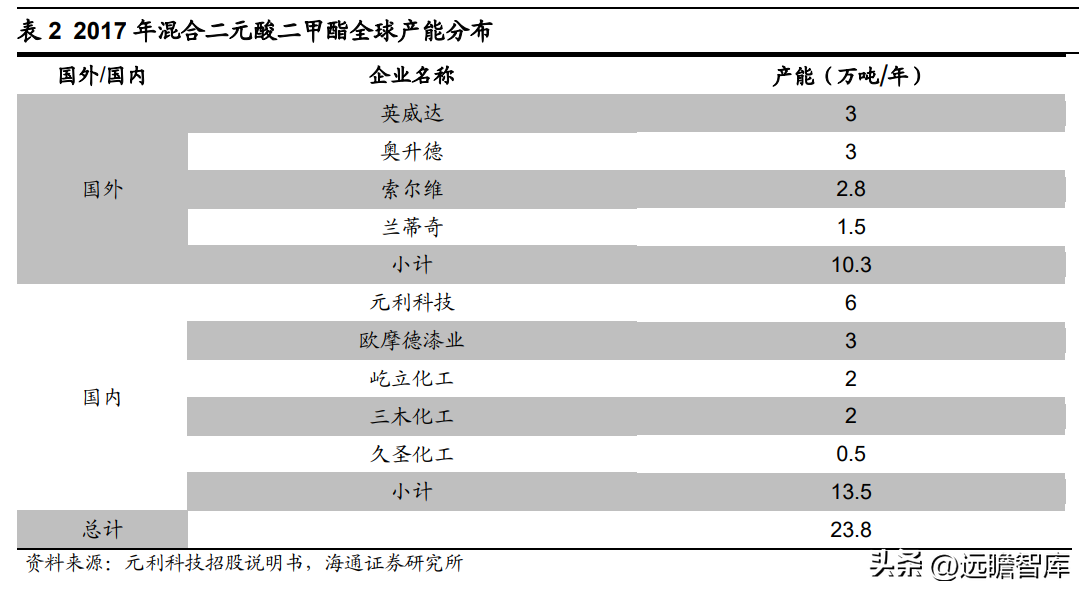

根据公司招股说明书,2017年,全球共有23.8万吨混合二元酸二甲酯产能,其中公司 6 万吨产能位居第一。根据公司2021年年报,公司混合二元酸二甲酯当年拥有 10 万吨产能,为混合二元酸二甲酯全球龙头企业。

公司采取的制备工艺反应条件温和,对原料利用率较高。

根据《连续反应精馏法制备混合二元酸二甲酯的研究》(吴帅,丛晓昕),目前生产混合二元酸二甲酯的方法均是根据不同的酯化催化剂采用不同的工艺,较为流行的有:杂多酸均相催化法,固体酸 H 催化法,阳离子交换树脂催化法,分子筛催化法,硫酸氢钠催化法等。

公司对混合二元酸二甲酯进行连续化生产,采取新型催化剂。

该工艺具有以下特点:反应条件温和,对设备腐蚀很小,催化剂可以循环利用;无需中和、水洗工序,减少了工艺废水的产生,产品的收率提高,质量稳定;能耗降低。根据公司招股说明书,混合二元酸二甲酯经过分离后,可制取附加值高的丁二酸二甲酯(DMS)、戊二酸二甲酯(DMG)和己二酸二甲酯(DMA)。

2.1.2 己二酸产量快速提升,保障公司原材料供应

中国成为己二酸最大生产地,带动下游二甲酯发展。根据知网文献《连续反应精馏法制备混合二元酸二甲酯的研究》(吴帅,丛晓昕),混合二元酸是己二酸生产过程中重要的副产物,可用于合成混合二元酸二甲酯。

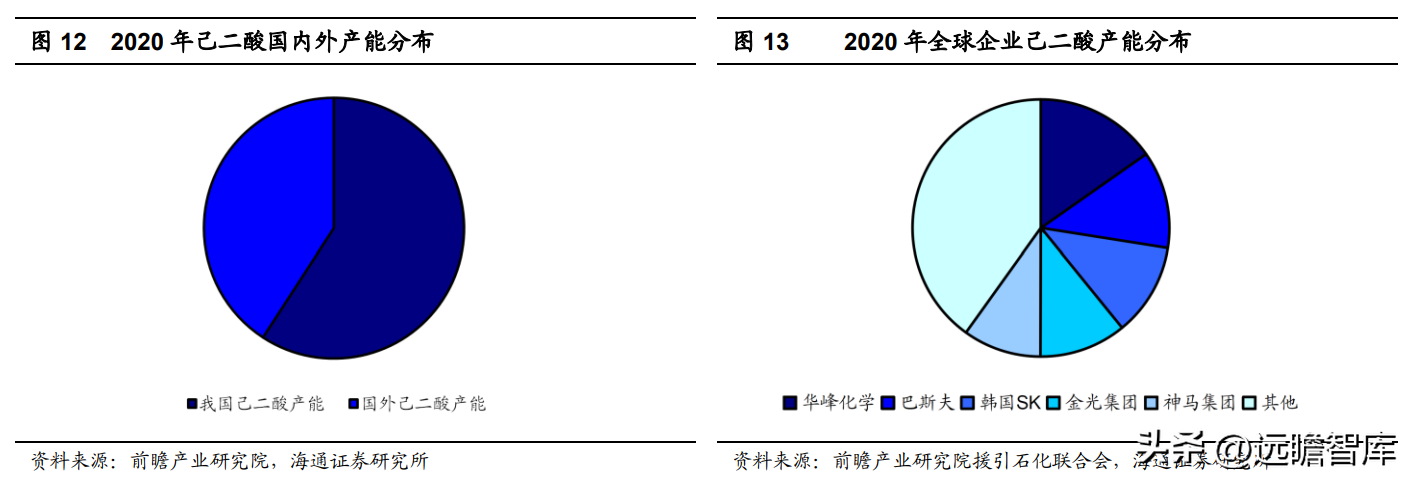

根据公司招股说明书,混合二元酸产量约为己二酸产量的 8%。根据前瞻产业研究院数据,2020 年全球己二酸产能约 458 万吨/年,其中中国产能占比 59.18%,中国已成为全球最大的己二酸生产地区,其中华峰化学、金光集团、神马集团等国内己二酸生产企业全球市占率较高,分别排名全球第一、第四、第五。

我们认为,国内己二酸龙头厂家的崛起,为我国混合二元酸二甲酯产品提供了原材料供应方面的优势。

受下游 PBAT 需求增长和己二腈国产化影响,二甲酯上游己二酸产量处于快速上升期。

根据公众号华经产业研究院,随着限塑令的颁布,国内 PBAT 需求增长,在建项目增多;此外,己二腈国产化解决尼龙 66 原料卡脖子问题,国产己二腈产能释放加速,国内尼龙 66 迎来产能高速增长期。

目前在建及规划 PBAT 产能超 1000 万吨,其中 2022 及 2023 年预计投产 432 万吨,一吨 PBAT 约消耗 0.39 吨己二酸,对己二酸形成约 168 万吨需求;在建及规划尼龙 66 产能 228.5 万吨,一吨尼龙 66 约消耗 0.6 吨己二酸,对己二酸形成约 137 万吨需求。

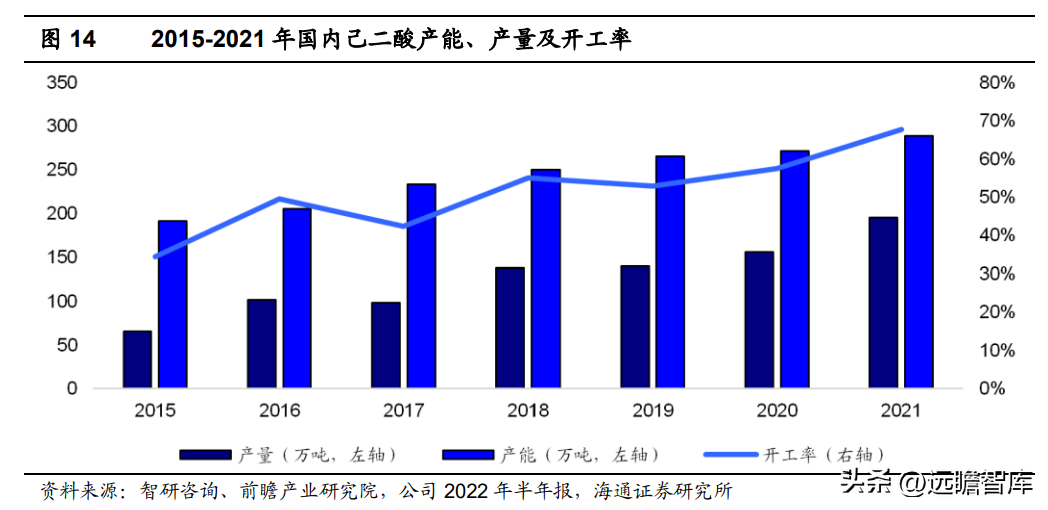

随着己二酸下游产业的发展,带动了中国己二酸产量的快速提升,根据智研咨询和前瞻产业研究院数据,2015-2021 年己二酸开工率从 34.45%增长至 67.60%。2021 年中国己二酸产量达 195.36 万吨,同比增长 25.64%。

我们认为,未来我国己二酸的消费量将稳步增长,将为混合二元酸二甲酯行业提供充足的原材料,原材料价格有望走低。

2.2 二甲酯下游涂料领域占比 80%,涂料行业平稳增长

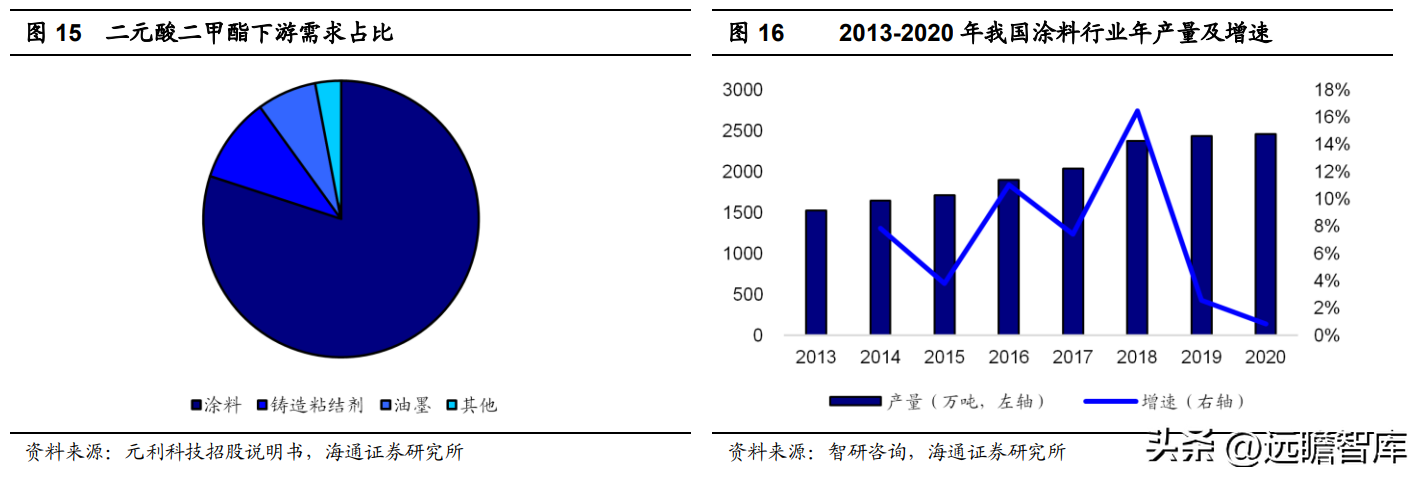

涂料为最大消费领域。根据公司招股说明书,混合二元酸二甲酯下游需求持续扩张,其中涂料领域消费量占比为 80.00%,铸造粘结剂领域消费量占比为 10.00%,油墨领域消费量占比为 7.00%,其他领域为 3.00%。

混合二元酸二甲酯为环保型涂料溶剂。根据公司 2022 年半年报,混合二元酸二甲酯系列产品是环保、气味友好型溶剂。根据化工新材料公众号,由于二元酸二甲酯环境友好的特性,适应了传统涂料企业发展高性能、多功能、节能环保的涂料的需求,因此涂料行业既是混合二元酸二甲酯的主要消费领域,也是最有发展前景的应用领域。

涂料行业总体平稳增长,2016-2020 年总产量年复合增长率 6.66%。根据前瞻产业研究院援引涂界数据,截至 2020 年,我国涂料产量为 2459 万吨,占全球涂料产量的 26.3%,中国涂料产量在全球一直保持较高的占比,中国涂料产业 2016-2020 年总产量年复合增长率 6.66%。

3. 己二醇产能集中度高,下游聚氨酯产量 2012-2019 年复合增速 8.33%

3.1 二元醇为环保型化工原料,技术壁垒较高

根据公司 2021 年年报,公司生产的二元醇系列产品主要包括 1,6-己二醇(HDO)、1,5-戊二醇(PDO)。

根据《1,6-己二醇生产用途与国内外市场前景分析》(王永强),1,6- 己二醇是对环境无污染的环保型化工原料,是国家明确提出要加快发展的化工产品,主要用于改善产品的机械强度,提高产品的抗水解性。

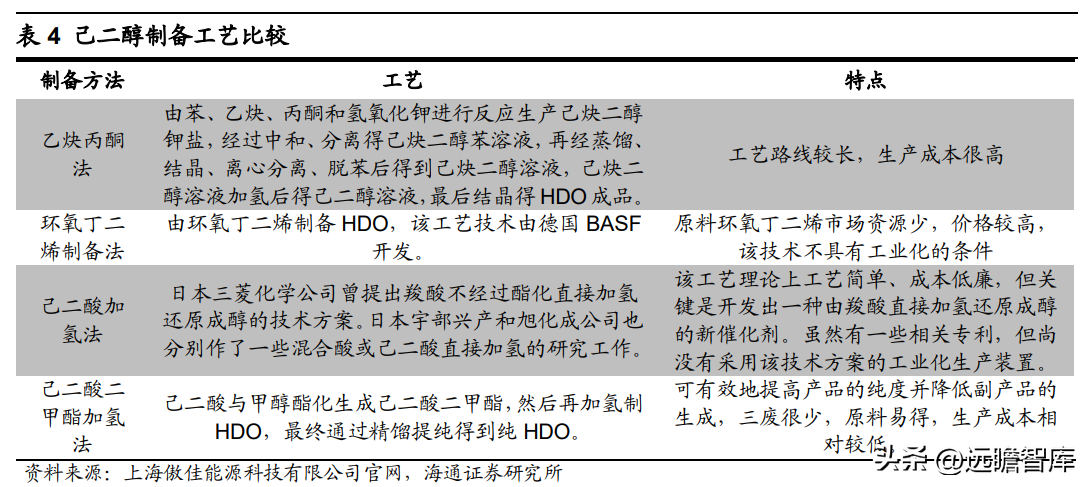

HDO 生产技术壁垒高,公司采用己二酸二甲酯加氢法制备。

HDO 生产工艺具有较高的技术壁垒,同时生产装臵对安全环保要求较高,部分关键设备需加工定制,项目建设周期较长,因此行业内最近几年未出现新增产能。

公司主要是采用己二酸与甲醇酯化,然后通过加氢技术制成己二醇。

根据元利科技招股说明书,该合成工艺可有效地提高产品的纯度并降低副产品的生成,产生的三废较少,原材料易得,生产成本相对较低。

3.2 公司二元醇全球市占率处于领先地位,下游需求 2018-2022 年复合增速 20%

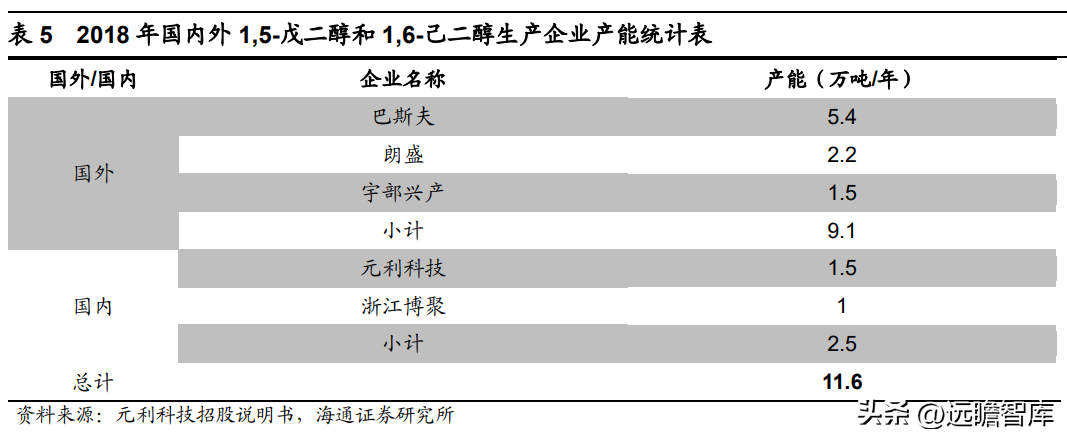

二元醇行业集中度高,公司市占率国内第一、全球第二。己二醇市场集中度较高,2018 年全球市场 CR3 为 78.45%。

公司自 2013 年投资建设了 1 万吨/年己二醇生产装置,后增加至 1.5 万吨/年,截至 2019 年已成为国内最大的 HDO、PDO 生产企业,根据公司 2021 年年报,公司二元醇年产能 4.5 万吨排名第二,仅次于海外巨头巴斯夫。

国内仅有少数几家实际生产 1,6-己二醇的厂家,不少企业处于停产状态,2018 年在产的企业主要有山东元利科技股份有限公司和浙江博聚新材料有限公司。

己二醇主要应用于聚氨酯等高端领域,我们认为下游需求有望大幅增长。

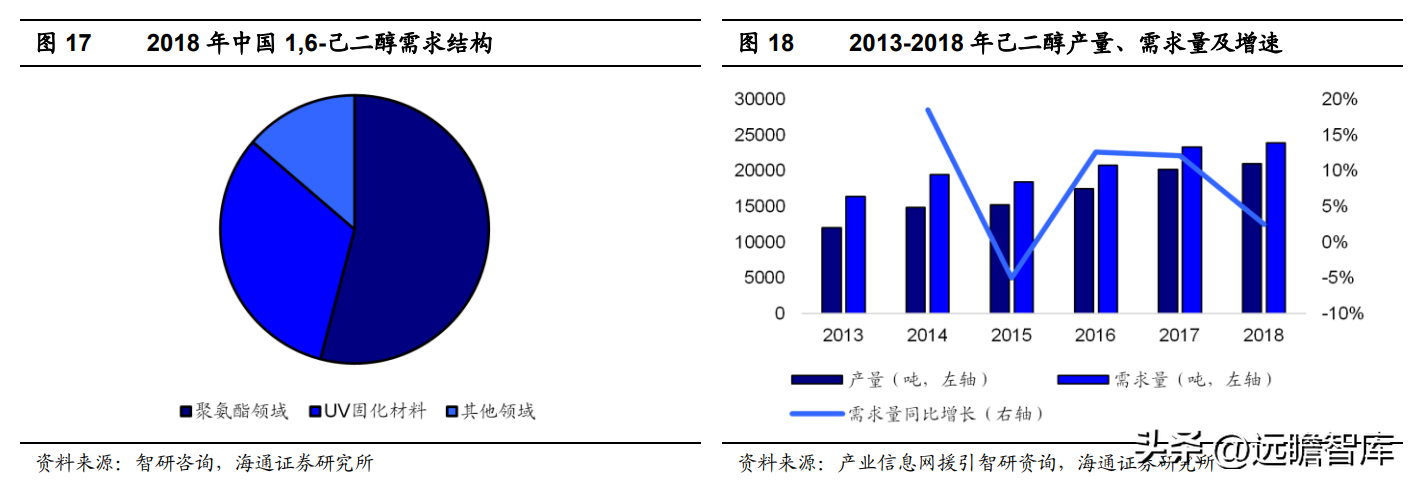

根据智研咨询数据,从消费结构上看,2018 年二元醇下游聚氨酯、UV 固化材料、其他行业的消费占比分别为 54.1%、32.2%、13.7%。近年来 UV 光固化材料、新型聚氨酯材料等行 业快速发展,带动了 HDO 市场需求上涨。

根据油化材讯公众号的文章,随着环保政策的日益推进,HDO 在环保涂料、生物降解等领域的需求也将大幅增加。根据公司招股说明书,预计 2018-2022 年国内 HDO 消费量每年保持 20%的增长率。

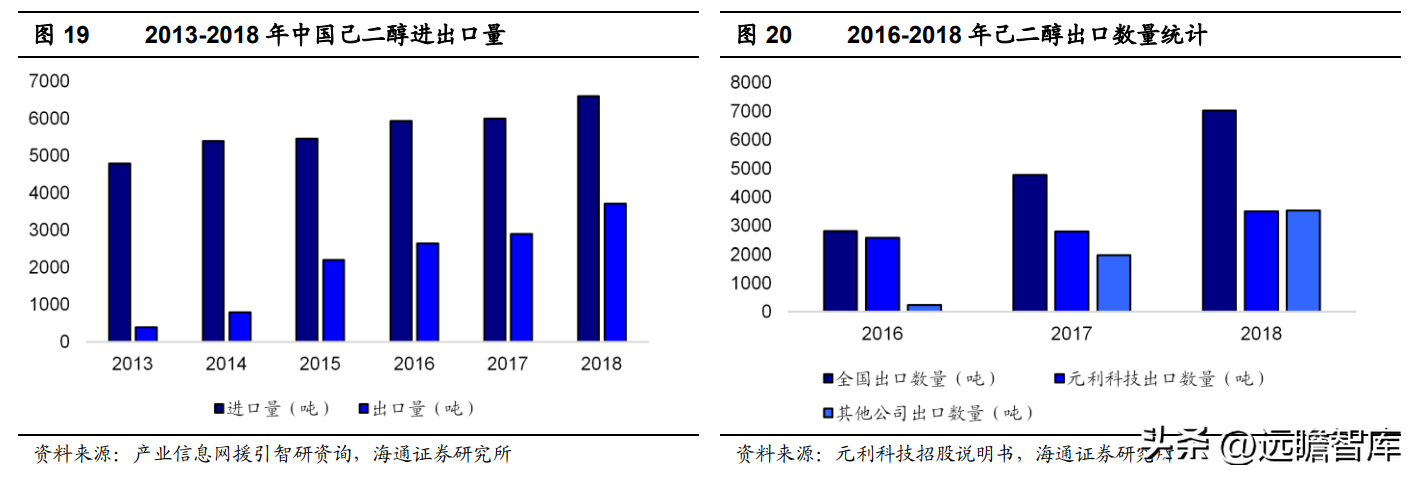

己二醇出口量增长,公司设立荷兰子公司布局海外市场。

我国仍为 HDO 净进口国,但由于国内相关产业发展,HDO 净进口量由 2013 年的 4400 吨减少为 2018 年的 2880 吨,出口总量大幅提升,根据元利科技招股说明书,2018 年公司 HDO 出口量约占国内 HDO 出口总量的 50%,国外市场认可度高。

HDO 在国外的市场主要集中在欧洲、北美,以及亚洲的日本,其中欧洲和北美地区目前是 1,6-己二醇最大的消费市场,2018年 1,6-己二醇国外市场消费量约 10 万吨。

随着 1,6-己二醇下游市场的进一步拓展,国外 1,6-己二醇消费量年均增长率将维持在 10%左右。公司立足国际、国内市场并重发展的原则,积极开拓国内外市场,在荷兰设立子公司,以实现对欧洲客户快速、灵活的对接和服务,产品累计出口全球 44 个国家和地区。

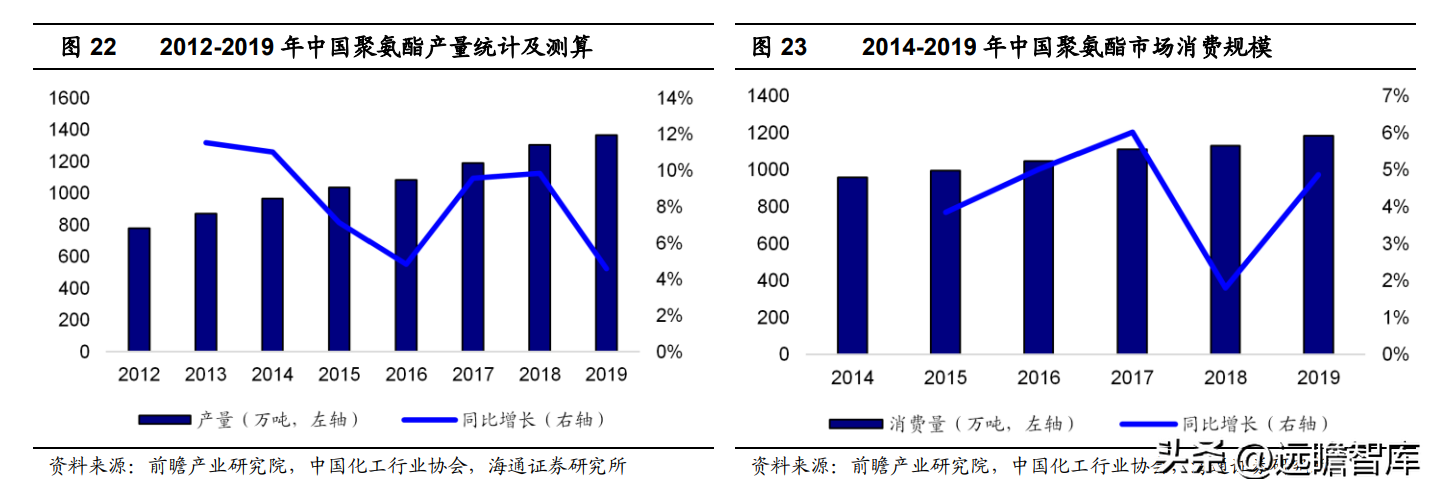

3.3 二元醇下游聚氨酯 2012-2019 产量年复合增长率 8.33%

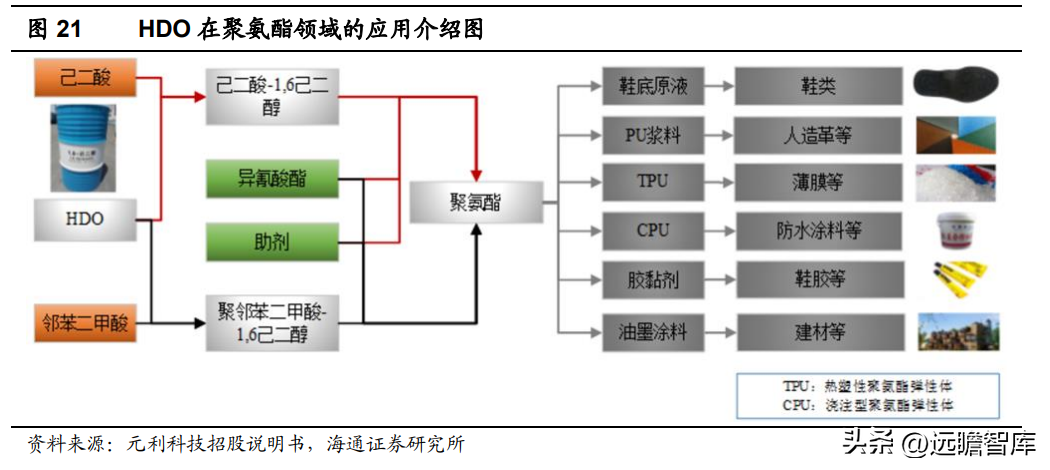

聚氨酯可以由异氰酸酯与聚酯多元醇反应而成。

其中,聚酯多元醇由多元醇和多元酸反应生成,多元醇可为 1,4-丁二醇、乙二醇、1,6-己二醇等。其中,以 1,6-己二醇为原料生产的聚氨酯胶黏剂比其他醇类原料生产的胶黏剂具有更好的耐低温性、稳定性,使其在汽车组件产品的应用具有优势。

HDO 市场增量主要来自下游聚氨酯产量增长+对其他聚酯多元醇的原料进行替代。

根据前瞻经济学人,近年来,聚氨酯市场需求不断增加,我国聚氨酯产量稳步增长,2012-2019 年聚氨酯产量从 780 万吨增长至 1366 万吨,年复合增长率 8.33%。

随着聚氨酯行业的发展,聚酯多元醇消费数量不断增加,预计 2022 年将增加至 108.46 万吨,为 HDO 发展提供广阔的市场空间。除此之外,HDO 合成的聚酯多元醇还具备较大的替代其他聚酯多元醇的市场空间。

3.4 “碳达峰、碳中和”推动下,生物基 BDO 市场前景可期

2022 年 4 月 30 日,元利科技公司宣布成功研发并于 2021 年正式投入生产的新产品--生物基 1,4-丁二醇(Bio-BDO)正式批量出口欧盟市场。生物基 1,4-丁二醇作为一种重要的原料,广泛应用于氨纶、可降解塑料、聚氨酯、鞋材、新能源电池等众多领域,近年来随着国内下游相关行业快速发展,国内外市场对于该产品的需求快速增长。

根据意大利 Novamont 公司的 LCA 分析,与石油基 BDO 相比,生物基 BDO 在其整个生命周期中可减少 60%的温室气体,生物基 1,4-丁二醇相比传统的石油基产品,具有绿色环保、原料可再生、节能减排等优点,是满足碳减排发展要求的绿色产品,在碳中和、碳达峰大的战略背景下,生物基材料产业发展将是必然趋势。

4. 公司布局 3.5 万吨受阻胺类光稳定剂项目,实现产业链延伸

4.1 受阻胺光稳定剂性能优势明显,一体化优势显著

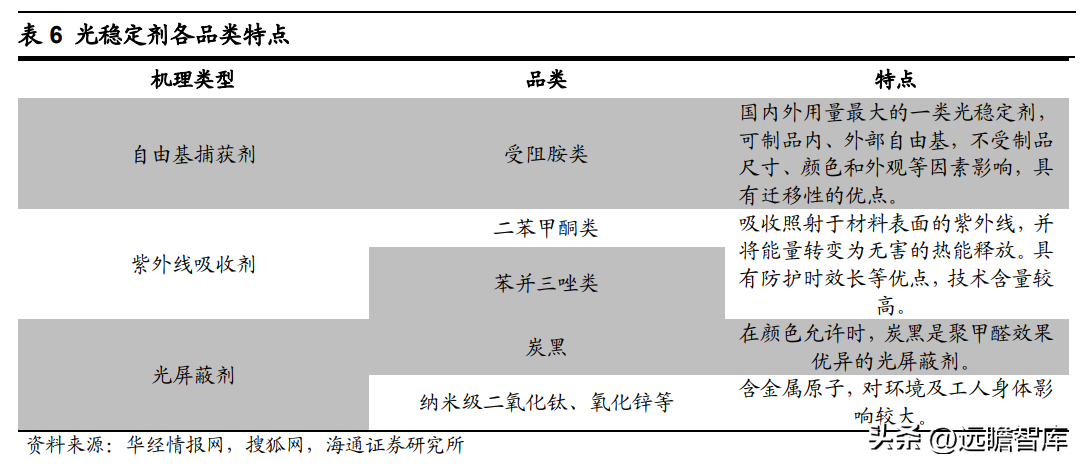

受阻胺类光稳定剂性能优势明显。根据宿迁联盛科技招股说明书,光稳定剂是一种能够抑制或减弱光照对高分子材料的降解作用,提高高分子材料耐光性的化学物质。

公司布局的 35000 吨受阻胺光稳定剂光稳定效果优于紫外线吸收剂、淬灭剂等传统光稳定剂,是目前使用最多的一类光稳定剂。

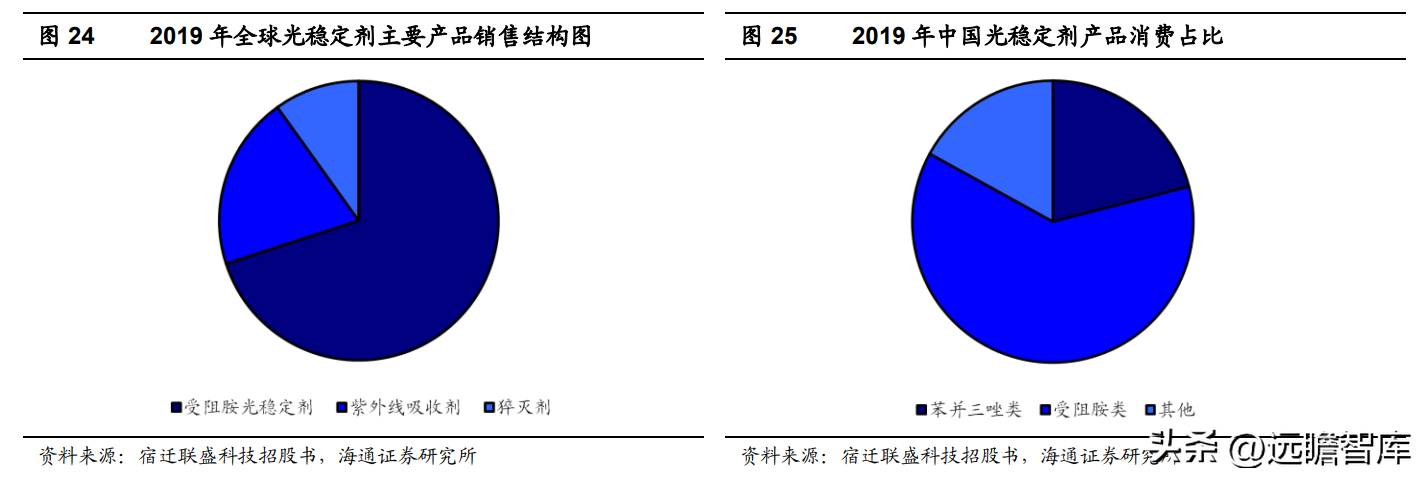

受阻胺类光稳定剂占据绝对市场份额。

在全球光稳定剂市场中,受阻胺光稳定剂占据最主要的市场份额。根据 MarketsandMarkets 统计,2019 年全球光稳定剂中受阻胺光稳定剂销售规模为 9.31 亿美元,占比 70.00%;2019 年我国光稳定剂产品中受阻胺类产品消费占比为 62%。

根据公司招股说明书,将混合二元酸二甲酯分离可以获取 DMS、DMG、DMA,其中 DMS 可用于光稳定剂产品制造,我们认为公司布局光稳定剂项目后,将进一步延伸产业链,完善产业链一体化程度。

4.2 中国光稳定剂进入高速成长期,公司布局 3.5 万吨光稳定剂

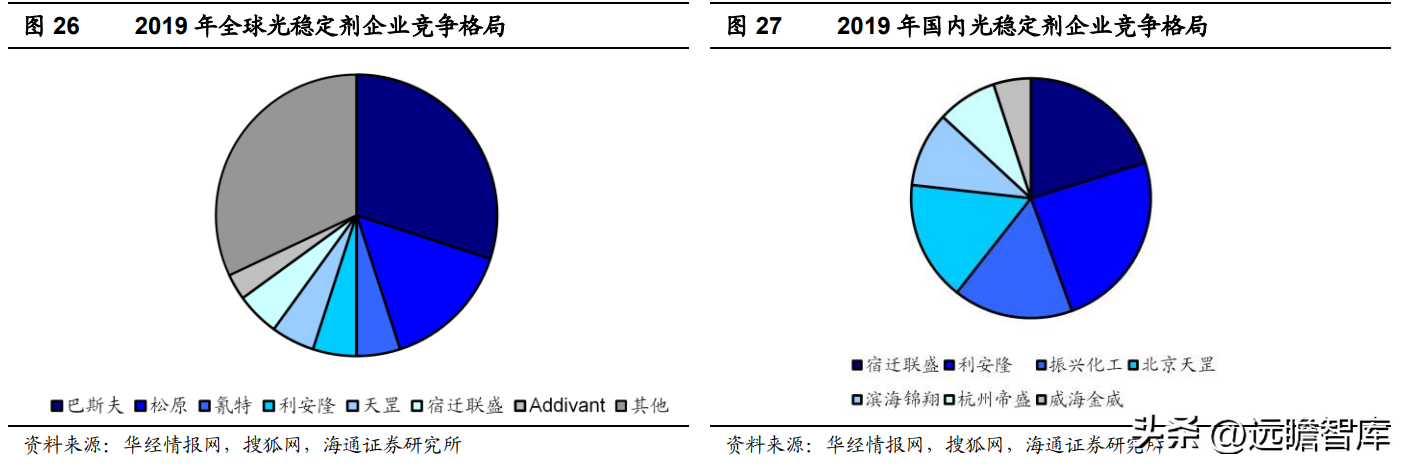

4.2.1 国外企业规模领先,国内产能集中于头部

海外龙头规模领先。

根据立鼎产业研究网,全球有光稳定剂主要生产厂家 30 多家,其中海外巴斯夫和松原两家公司占据全球 45%的市场份额,其他企业生产集中度不高,产能比较分散。

国内光稳定剂市场 CR3 为 60.61%,其中利安隆、宿迁联盛、北京天罡和振兴化工均涉及受阻胺类光稳定剂。

2019 年国内主要生产龙头为利安隆和宿迁联盛,产能分别为 24000 吨和 20000 吨,国内 CR3 为 60.61%,产能较为集中。

国内光稳定剂厂商的产品线较为单一,多专注于一类光稳定剂的生产。

杭州帝盛凭借技术优势,产品聚焦于高毛利率的紫外线吸收剂,特别是应用最广泛的苯并三氮唑类;宿迁联盛、北京天罡和振兴化工主要以生产受阻胺类为主;利安隆通过收购常山科润和衡水凯亚同时涉足紫外线吸收剂和受阻胺两大类。

4.2.2 中国光稳定剂 2019 年市场规模达 2.39 亿美元,下游高分子材料市场前景广阔

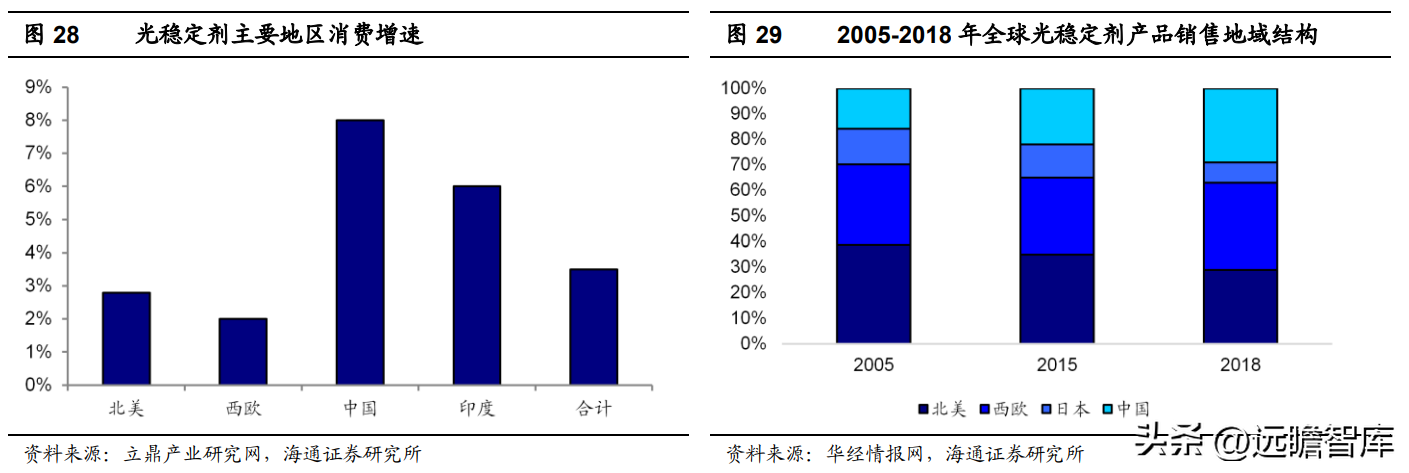

中国是全球光稳定剂消费市场的增长重心,年均增长率 8%。

从销售规模来看,根据华经情报网,中国光稳定剂消费全球占比从 2005 年的 16%增长至 2018 年的 29%,全球市场占比不断扩大,根据宿迁联盛科技招股说明书,中国 2019 年光稳定剂市场规模达到了 2.39 亿美元。

从消费增速来看,根据立鼎产业研究网,欧美地区的消费增速维持在 2-3%,中国是光稳定剂消费量增长最快的地区,年均增长率为 8%。

高分子材料防老化助剂下游行业市场前景广阔。

从全球市场看,根据立鼎产业研究中心发布的相关数据,2019 年塑料等五大高分子材料全球合计产量超 5.5 亿吨。

从中国市场看,我国防老化助剂下游行业需求增长高于全球增速。根据国家统计局或行业协 会统计数据,2020 年我国合成纤维年产量 5633.80 万吨,自 2010 以来年均复合增长率为 7.04%;2020 年我国涂料年产量 2459.10 万吨,自 2010 年以来年均复合增长率为 9.79%。随着高分子材料规模的持续增加,以及性能需求不断提高,作为防老化必备的光稳定剂等化学助剂亦将具有广阔的市场前景。

5. 公司布局 1000 吨银粉项目开辟光伏新增长曲线

5.1 银粉为光伏产业的最关键的原材料之一,占下游产品原材料成本比例98%,对银浆性能影响大

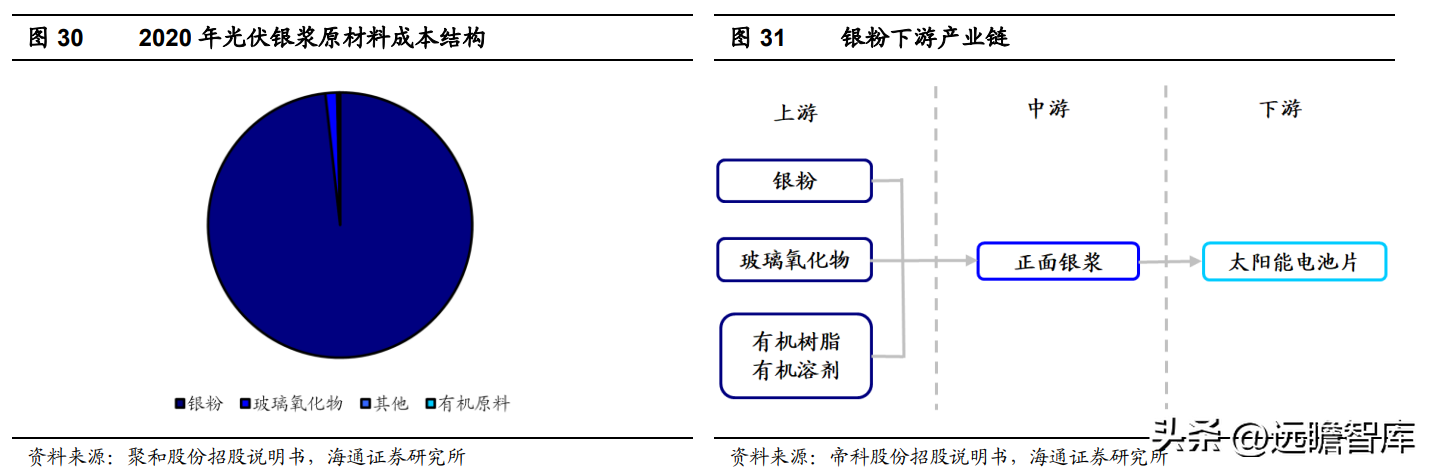

银粉为光伏产业上游关键原材料。

根据聚和股份招股说明书,光伏正面银浆是制备太阳能电池金属电极的关键材料,而银粉为生产正面银浆的核心原材料。

光伏正面银浆生产原材料包括银粉、玻璃氧化物、有机原料等,其中银粉对成本起到决定性因素,在正面银浆的原材料成本占比约 98%。

银粉性能将极大影响银浆的性能。

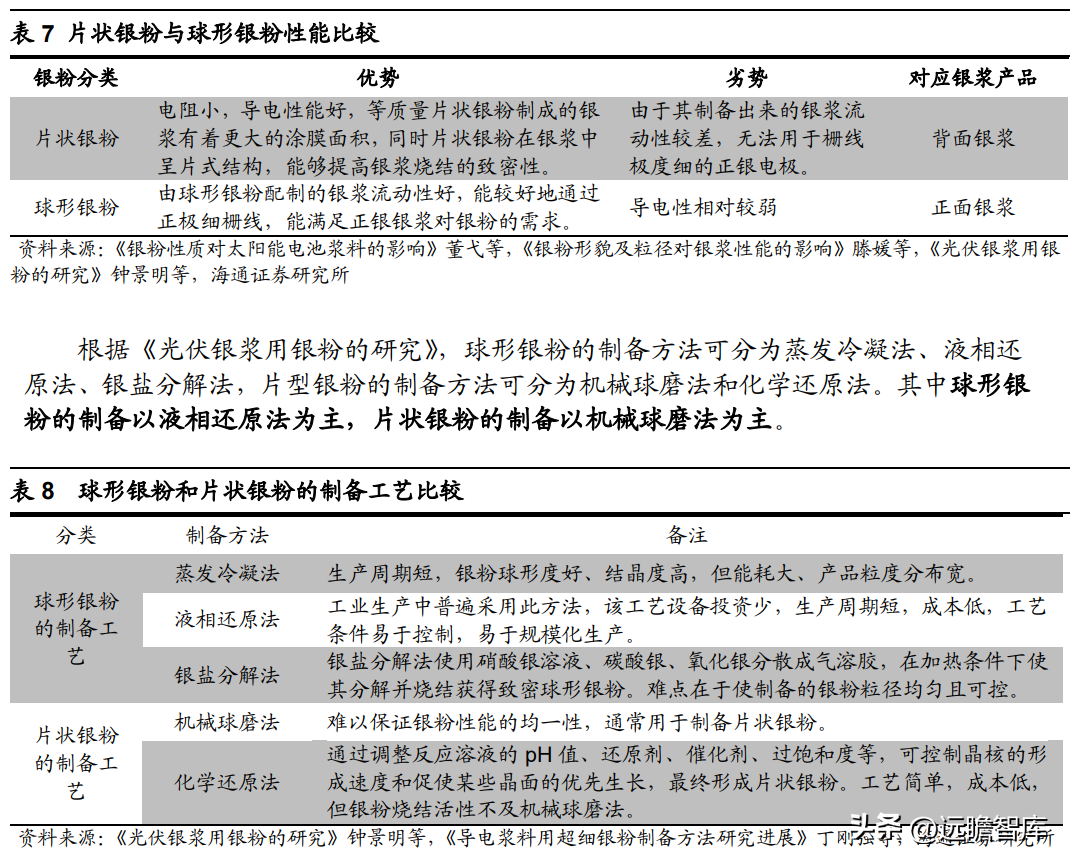

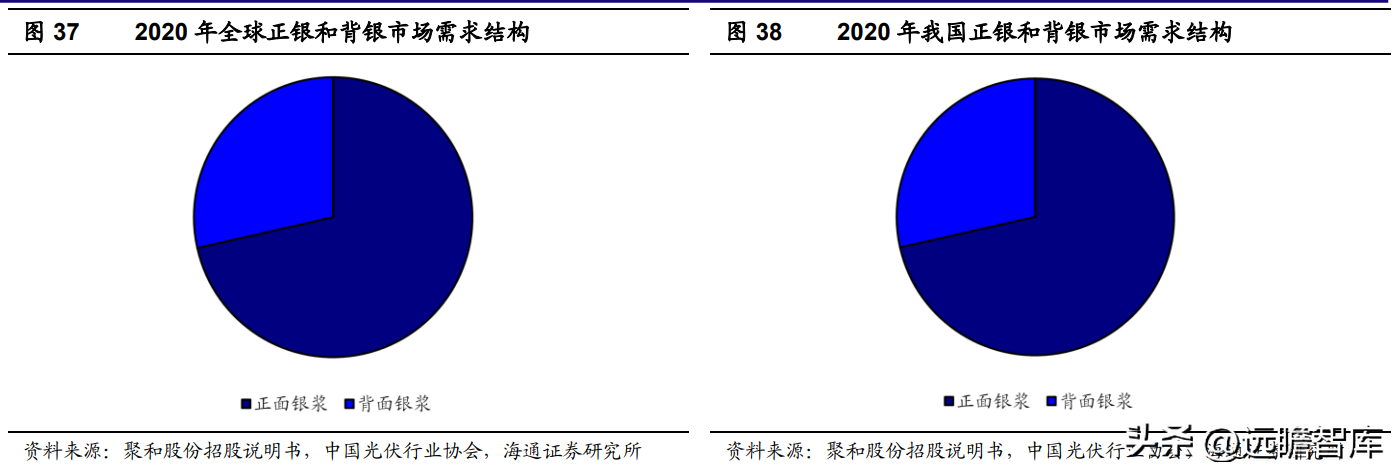

根据印刷于太阳能电池的正面和背面,光伏银浆分为正面银浆和背面银浆,所采用的银粉分别为球形银粉和片状银粉。

根据《银粉性质对太阳能电池浆料的影响》(董弋等),银粉作为导电银浆的主要原料,其形貌、粒径、分散性和振实密度对银浆的性能以及生产成本均有重要的影响。

5.2 本土光伏正面银浆生产企业大多使用海外进口的银粉,光伏球形银粉仍存在供需缺口

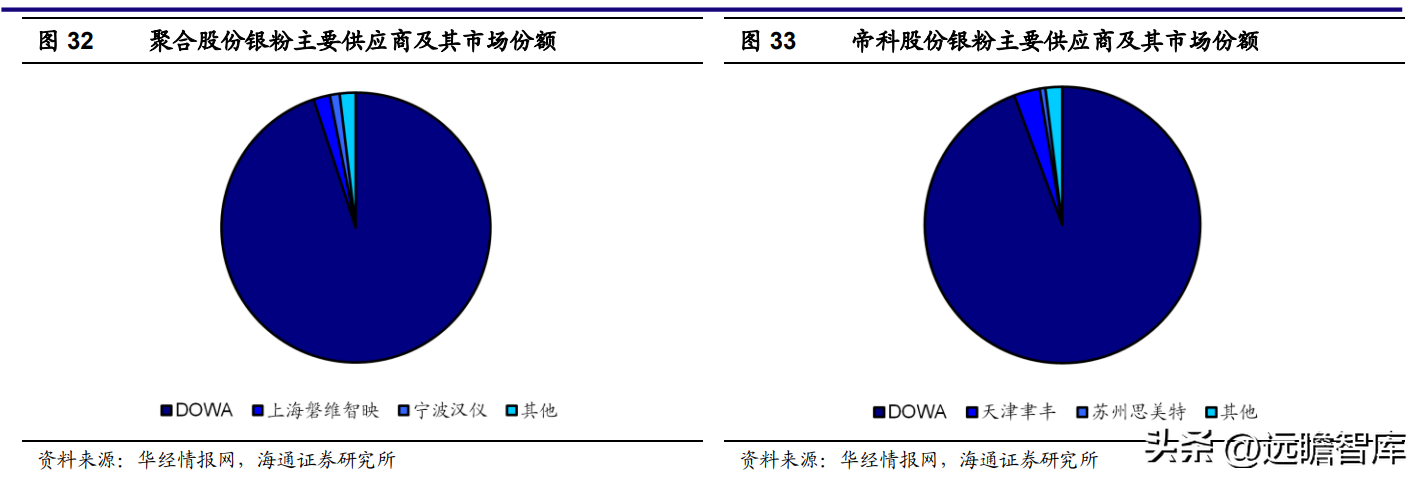

国内正面银浆厂商所用银粉以进口为主。根据华经产业研究院数据,从国内主流电池正面银浆厂商生产来看,目前原材料银粉主要以进口 DOWA 银粉为主。

日本 DOWA 是全球最大的太阳能导电浆料用银粉供应商,其产品粒径范围小、表面有机包覆较好、分散性良好,但价格较高。近年来国产银粉技术持续进步,我们认为有望实现国产替代。

国内低端银粉已经实现自给,球形银粉仍存在供需缺口。

从需求端来看,据巨化控股有限公司公众号援引据光伏协会测算,2022-2025 年光伏正银所需银粉消耗量分别约为 2040 吨、2026 吨、2256 吨、2572 吨,考虑到光伏正银约占光伏银浆消耗量的 71.5%,根据《银粉形貌及粒径对银浆性能的影响》(滕媛等),银粉在太阳能电池导电银浆中占质量的 70%-90%,我们假设银粉在正银中质量占比为 90%,在背银中质量占比为 70%,则 2022-2025 年光伏银浆所需银粉消耗量分别约为 2672 吨、2654 吨、2955 吨、3369 吨。

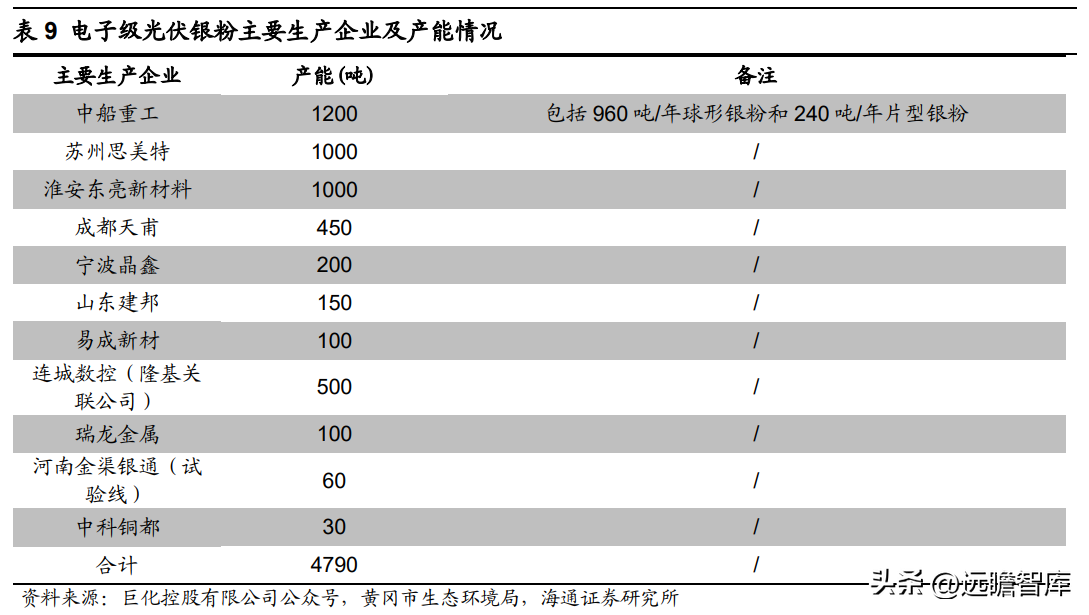

从供给端来看,根据巨化控股有限公司公众号文章,截至 2022 年初,国内的电子级光伏银粉产能已达 4700 吨以上。

根据巨化控股有限公司公众号发布的文章,片状银粉国内生产技术很成熟,而球形银粉国内生产技术仍不成熟。

目前国内外银粉产品上仍存在较大差距。

国内银粉的平均粒径≤0.5μm,分散性较差;而国外产商的银粉平均粒径≤0.2μm,分散性较好。

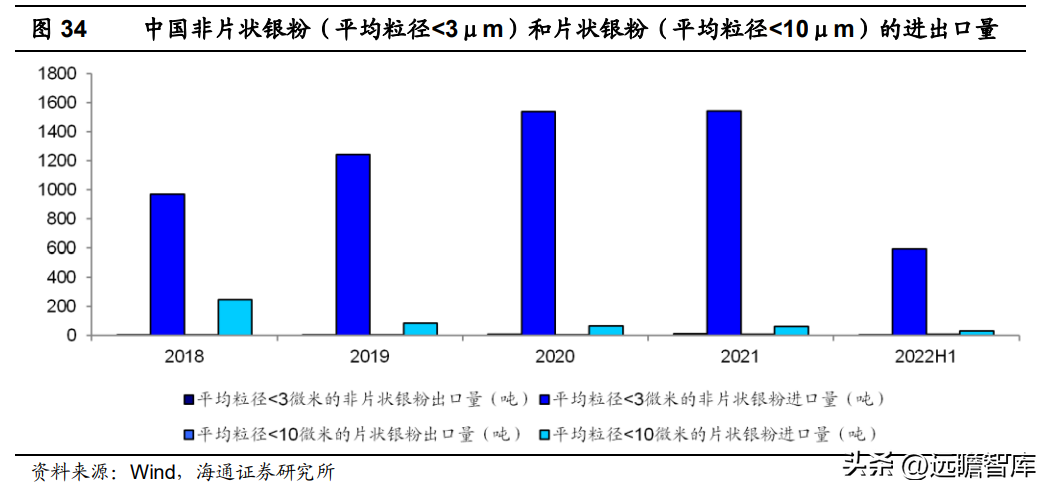

根据中国海关总署数据,2018-2021 年,平均粒径<10 微米的中国片状银粉进口量逐渐减 少,而平均粒径<3 微米的非片状银粉进口量维持增长趋势,2018-2021 年非片状银粉进口均值为 1324 吨。

综上,我们认为我国片状银粉已经可以实现自给,但技术壁垒较高的球形银粉仍然存在供需缺口,随着国内球形银粉技术的发展,尚有国产替代空间。

5.3 装机高景气度及电池片技术迭代支撑银浆需求

5.3.1 2021-2025 年国内光伏累计装机量年复合增速为 22.92%,装机高景气度有望拉动光伏银浆需求

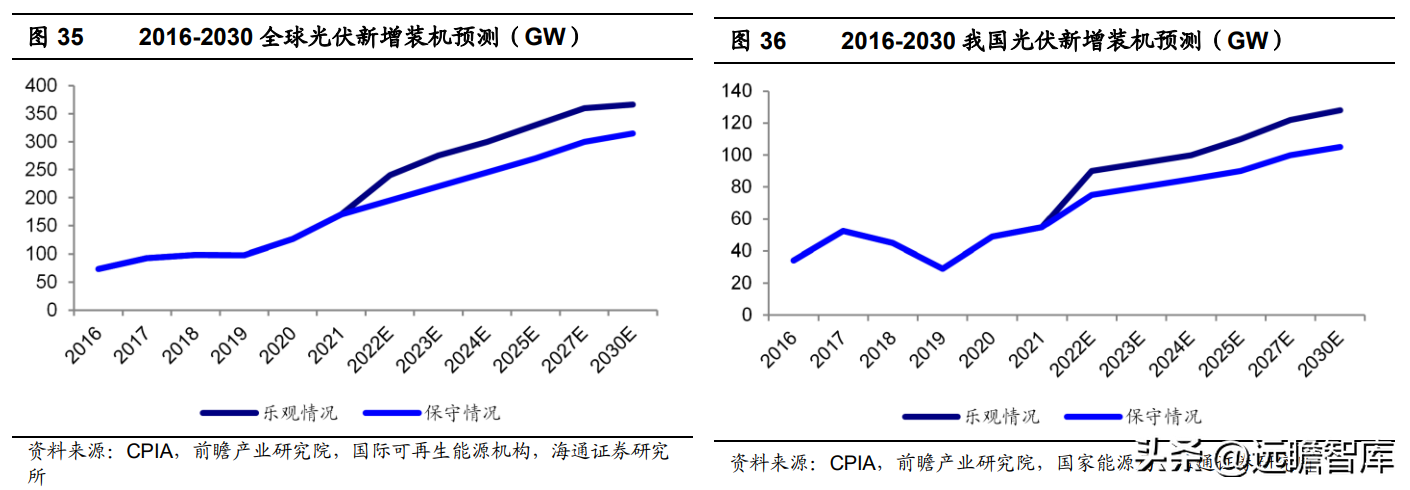

根据 CPIA 数据,2021 年全球光伏新增装机达到 170GW,乐观情况下 2025 年全球光伏发电累计装机量将达 2022GW,2021-2025 年 CAGR 预计为 23.21%;2021 年,国内光伏新增装机 54.88GW,同比增加 13.9%。

乐观情况下 2025 年国内光伏发电累计装机量将达 703GW,2021-2025 年 CAGR 预计为 22.92%。

我们认为,国内和全球的光伏发电装机量高景气度有望拉动光伏银浆需求,进而增加对银粉的需求。

5.3.2 正面银浆进口替代步伐加速,低温正银国产化尚处于起步阶段

光伏银浆行业中正面银浆占据主导位臵,中国为光伏银浆最主要的市场,需求量占比 82.51%。

根据聚和股份招股说明书援引中国光伏行业协会的数据,2020 年度,全球银浆总耗量达 2990 吨,其中正面银浆消耗量占比 71.47%;我国光伏银浆总耗量达到 2467 吨,其中正面银浆消耗量占比 71.46%,占全球需求总量的比例达到 82.51%。

我们认为,国内和全球的光伏发电装机量高景气度有望拉动光伏银浆需求,进而增加对银 粉的需求。

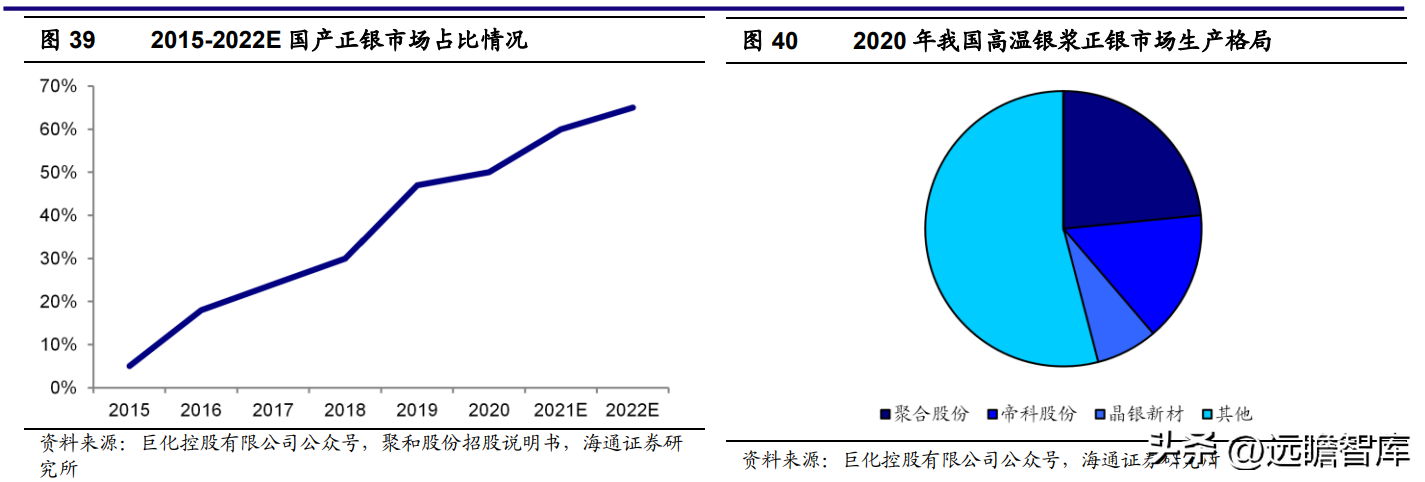

2020 年正面银浆国产化率进一步提升,达 50%。

根据聚和股份招股说明书,近年来我国正面银浆需求量激增,仅靠境外正银厂商已无法满足我国正银的需求量。

根据聚和股份招股说明书援引《2020-2021 年中国光伏产业年度报告》,近年来国产正面银浆的技术含量、产品性能持续提升,叠加国产浆料企业与本土电池企业的紧密合作,国产正面银浆进口替代加速,国产正面银浆市场占有率由 2015 年度的 5%左右上升至 2020 年度的 50%左右,根据巨化控股有限公司公众号援引 CPIA 数据,预计 2022 年高温正银国产化率将达 65%。

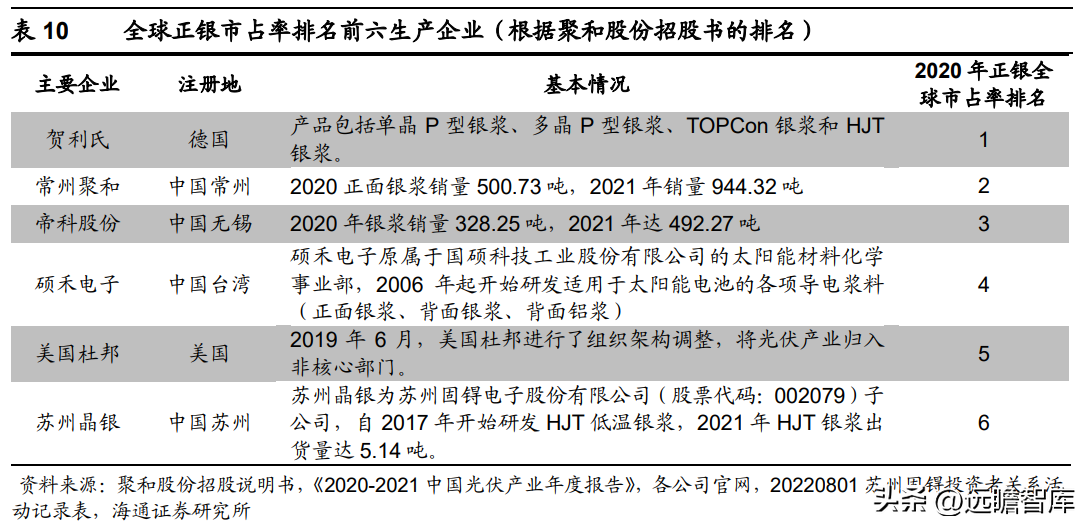

根据聚和股份招股说明书,2020 年全球正银市占率排名前六生产企业中,中国占据了四位。

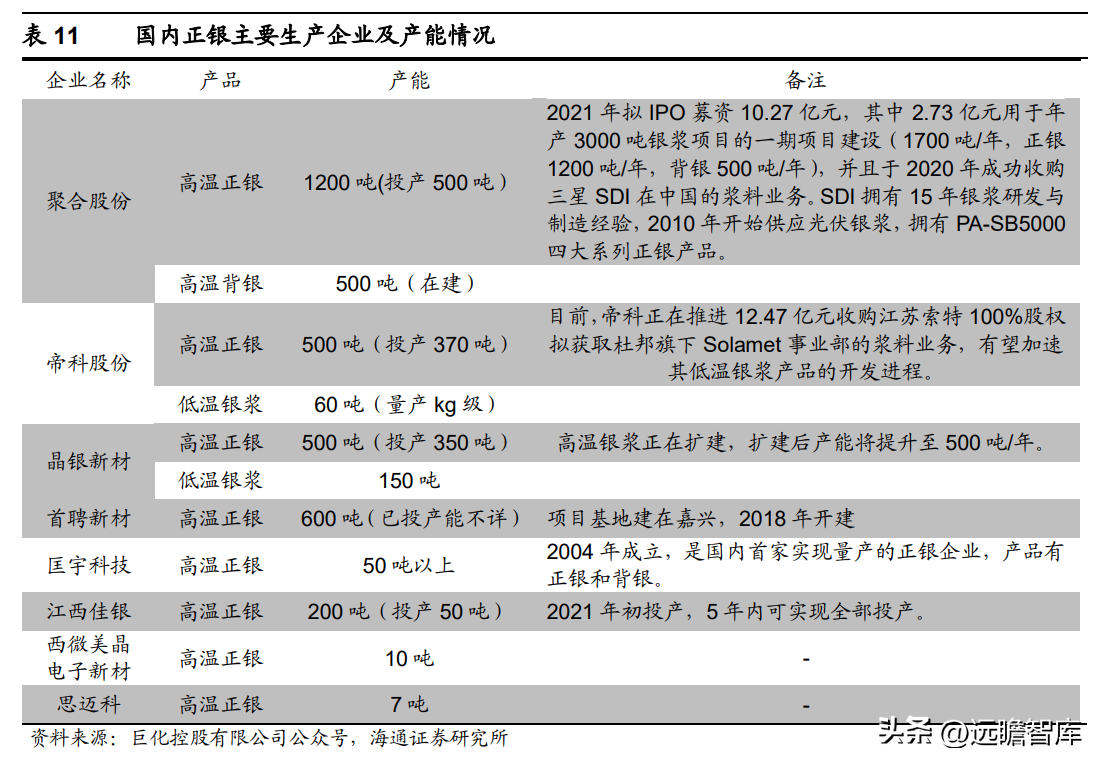

国内光伏正面银浆行业集中度较高,2021 年 CR3 为 46%。根据巨化控股有限公司公众号文章,目前国内正银行业形成了以聚和股份、帝科股份、晶银新材、深圳首聘新材、匡宇科技为代表的五大银浆龙头企业,国内正银行业 CR3 合计占比约为 46%,行业格局相对集中。

HJT 电池用低温正面银浆的国产化尚处于起步阶段。

根据巨化控股有限公司,总体来看,我国高温银浆基本实现国产化,但低温银浆国产化程度仍较低,约为 20% 左右。

全球 HJT 低温银浆供应商中日本的 KE 市占率超 90%,基本垄断全球市场。由于仅 HJT 电池采用低温银浆,且当前 HJT 电池渗透率较低,低温银浆市场规模较小,因此低温银浆国产化尚处萌芽阶段。

目前宣传涉足低温银浆领域的国内厂商主要有晶银新材、常州聚和、帝科股份和深圳首聘新材等企业,其中晶银新材已经实现量产,2020 年低温银浆产能达 150 吨,实际出货 1.61 吨。常州聚和进展也较迅速,其低温银浆产品已经多家国内 HIT 电池客户评估认可。

帝科股份低温银浆产品已开始给通威进行公斤级别的供样试产。

5.3.3 HJT 电池市场占有率提升支撑银浆需求

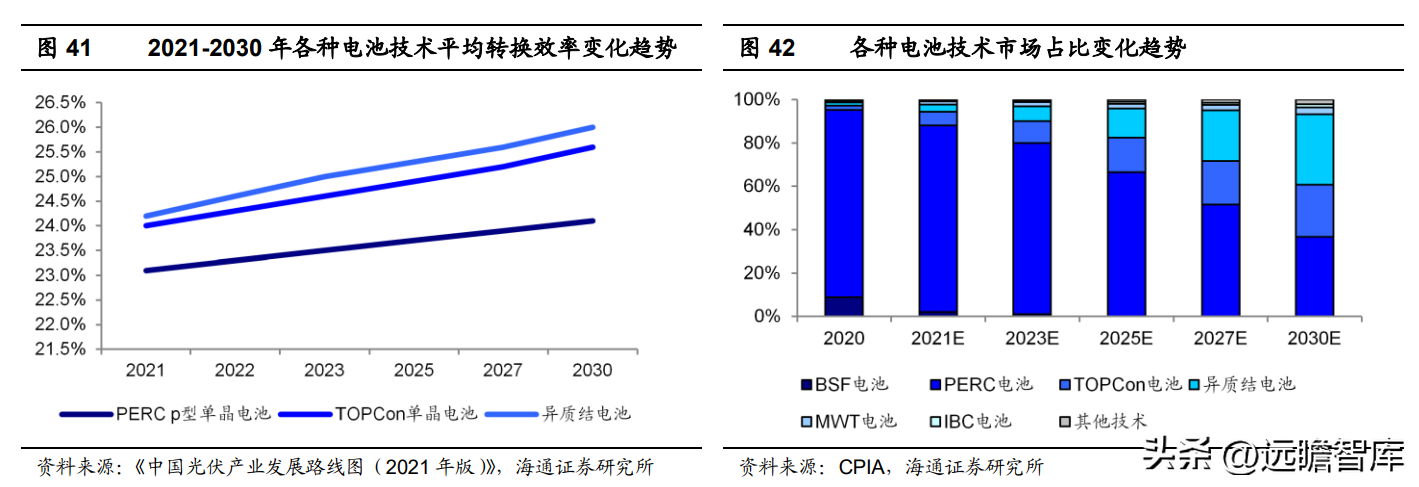

HJT 电池有望成为晶硅太阳能电池下一代主流技术。根据使用硅衬底材料的不同, 、晶体硅电池可分为 P 型硅电池和 N 型硅电池。

根据中国光伏行业协会数据,2021 年 N 型电池中 HJT 电池平均转换效率为 24.2%,要高于目前市场主流的 P 型 PERC 电池的转 换效率 23.1%。

根据摩尔光伏公众号文章,HJT 太阳能电池理论电池效率最高可达 27%,是已知工业化电池中相对效率最高的太阳能电池结构。 由于成本、技术等原因的限制,N 型硅电池 2021 年度的市场占有率仅约为 3%左右。

根据 CPIA 预测,至 2025 年,所有 N 型硅电池的总市场份额将会提升至约 29.4%,截至 2030 年,N 型晶体硅太阳电池将超越 PERC 晶体硅太阳电池成为未来太阳电池技术的主导。

银浆银粉的主要驱动因素有光伏电池产量增长、HJT 电池市场占有率提升、丝网印刷技术的提升。

随着在电池表面印刷银浆的丝网印刷技术的不断提升,近年来,晶硅太 阳能电池单位正银消耗量呈现逐年下降趋势。

但由于 HJT 电池单位银浆消耗量远高于目前主流的 P 型电池(根据中国光伏行业协会 CPIA 公众号,2021 年 M6 尺寸 p 型电池双面银浆耗量 96.4mg/片,HJT 电池双面低温银浆消耗量约 190.0mg/片),且其市场占有率预计将逐步提升,加之下游终端需求及太阳能电池产量持续增长,都将增加光伏银浆的市场需求,我们认为其将进而增加光伏银浆用银粉的需求。

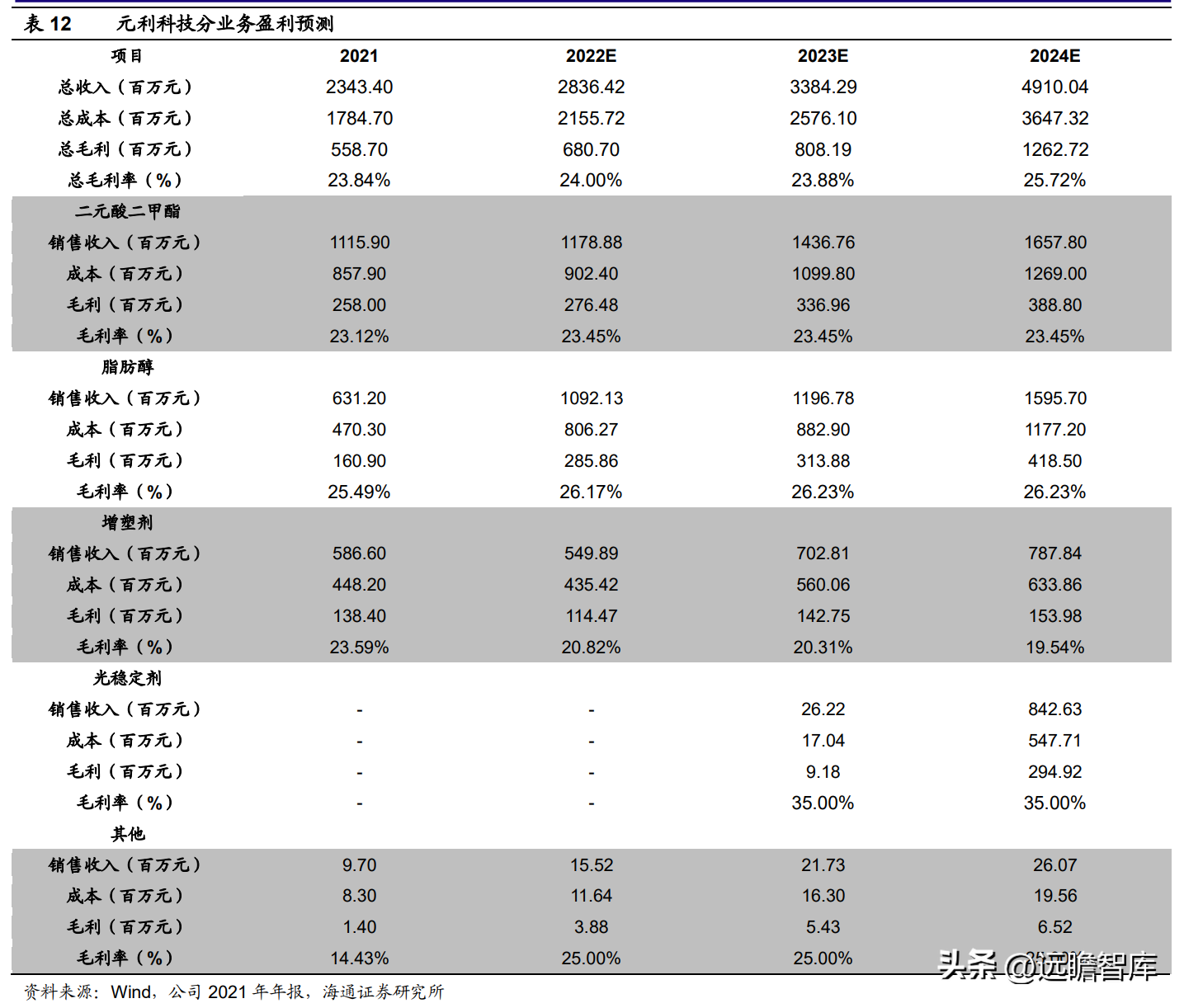

6. 盈利假设

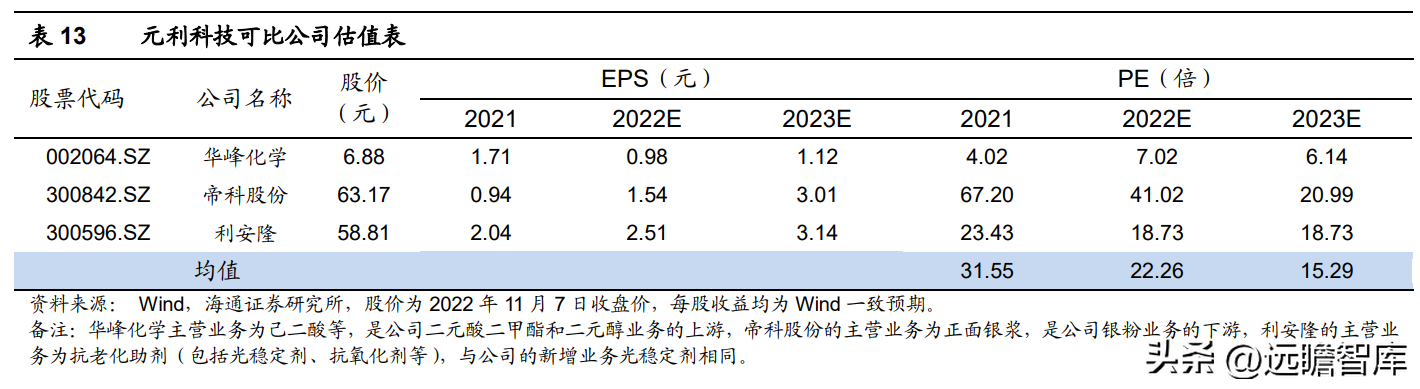

我们预计元利科技 22-24 年归母净利润分别为 478、559、872 百万元,对应 EPS 分别为 2.30 元、2.69 元、4.19 元。

综合来看,我们给予 2022 年元利科技 17-19 倍 PE 估值区间,对应合理价值区间 39.10-43.70 元。

关键盈利预测假设:

1)销量假设: 我们预计 2022-2024 年二元酸二甲酯销量分别为 9.6 万吨、11.7 万吨、13.5 万吨,脂肪醇销量分别为 3.7 万吨、4.1 万吨、5.4 万吨,增塑剂销量分别为 5.1 万吨、6.7 万吨、7.6 万吨。

2)价格假设: 我们预计二元酸二甲酯 2022-2024 年价格均为 1.23 万元/吨,脂肪醇价格均为 2.96 万元/吨,增塑剂分别为 1.07、1.05、1.04 万元/吨。

7. 风险提示

在建产能投放不及预期、宏观经济下行、产品价格下跌。

——————————————————