苹果公司最近让出了全球第一市值上市公司的宝座。上周四苹果股票遭遇断崖式下跌,一切源于苹果宣布公司将下调2019年第一季财报的盈利预期。苹果的CEO库克在公开信中表明这次预测下调皆因中国市场表现不振和iPhone整体销量下跌。而苹果上一次股价大跌是2018年的11月份,截止目前股价已经跌去将近4成,损失的市值相当于三个麦当劳的市值。此时,重仓两亿苹果股票的股神巴菲特被放到“聚光灯”下。苹果股价大跌拖累巴菲特执掌的伯克希尔·哈撒韦公司损失了将近40亿美元,受此影响,伯克希尔的股价下跌了5.6%,为7年来第二大单日跌幅。

用投资消费品的思路投资科技股

分析人士认为,巴菲特在这一轮科技股投资热潮中遭遇重挫透露了一个信息,即用投资消费品的思路投资了苹果股票。iPhone的核心优势在于高科技,不过这条护城河正逐渐被填平。苹果在智能手机市场上的一大竞争对手如华为,其芯片麒麟980在性能上已经非常接近甚至超越苹果的A12芯片,在通信质量上好于苹果之余,拍照领域和徕卡的合作也使到它缩小与苹果的差距。而iPhone过高的利润蚕食了用户的粘性。2018年第二季度全球出货量只占12%的iPhone,却拿走了市场上62%的利润。高利润撑起的高市值,在销售乏力的情况下提升售价注定不会长久。

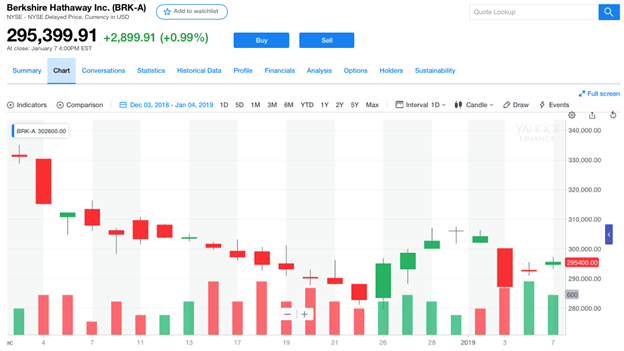

伯克希尔·哈撒韦公司从去年12月到现在的近一个月走势

虽然巴菲特投资苹果近期栽了大跟头,但在此前很长一段时间内,巴菲特强调自己不喜欢投资科技股,这似乎已经变成了巴菲特的标志。2016年的伯克希尔哈撒韦股东大会上巴菲特曾回答股东说不想投资苹果或谷歌的任何一家,因为这些高科技股的风险太大了。在他看来,首先高科技股变化太快,看不准未来十年还能不能保持目前的竞争优势;其次科技股的高增速需要大量资金的投入,早期靠烧投资人的钱抢占市场,即使盈利了也要将资金投入到新业务中,很少给股东派发股息作为回报。

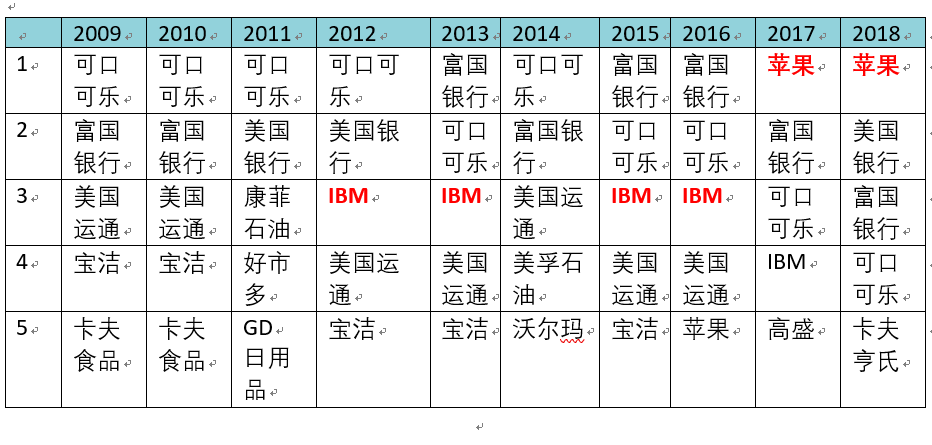

从伯克希尔的投资逻辑能总结出来,此前巴菲特的投资更倾向于持有日用品,银行,快销品等盈利能力可预期,而且业务稳定的公司,而非高增长的科技股。伯克希尔最近十年重仓股鲜有出现科技股,除了2011年尝试IBM便是2016年投资苹果的股票。

伯克希尔·哈撒韦公司近十年来投资的企业排名

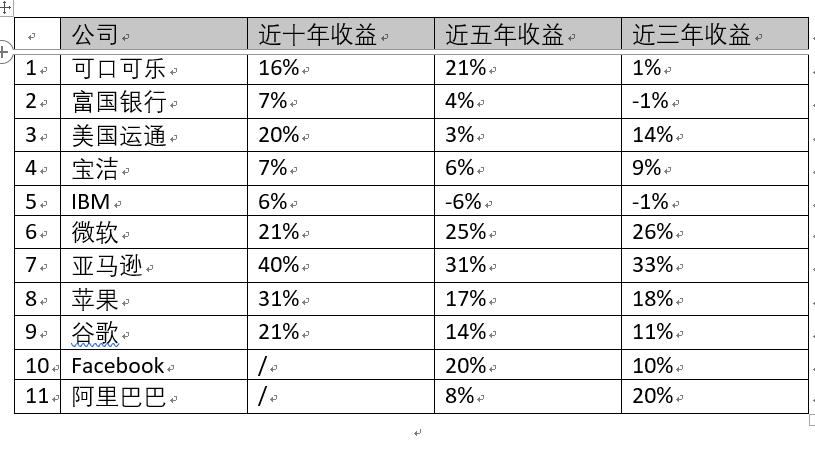

不过从三年期收益看,传统龙头行业股例如可口可乐,美国运通和宝洁等公司虽然业务稳固,但近期明显跑输谷歌、亚马逊,微软等科技股票。

传统企业与科技公司的收益增幅对比:

难怪巴菲特在增持苹果股票的同时在2018伯克希尔的股东大会上直言:“我把谷歌的机会也错过了。”相比前几年,巴菲特在股东大会上表示,投资谷歌要花很多钱,不值得,而且科技股的收益波动太大了。他承认现在看来是一个错误的决定。94岁的伯克希尔副总裁查理芒格表示“亡羊补牢未为晚也,”支持巴菲特投资科技股。

反观近三年,伯克希尔开始在科技股上押注,从2016年开始建仓苹果,到2018年再度增持7500万股,伯克希尔持有苹果的股票已经达到了2.403亿股,巴菲特还特别强调,过去这段时间买苹果的股票比其他股票都要多。

“护城河理论”不适用科技行业?

2011年开始建仓IBM是巴菲特近年来第一次真正投资科技股。从2011年开始投资IBM到2017年出清IBM的全部股份,他前后向IBM注资超过百亿美元。按照巴菲特当时的分析,他投资IBM基于几点理由:

IBM留住企业客户的能力令他印象深刻;

前IBM的CEO彭明盛对投资者承诺IBM的每股盈利将从2011年的每股11.7美元提升到2015年的20美元;

伯克希尔认为IBM价格合理,符合“价值投资”的理论,而IBM的云服务能力令人瞩目,企业的护城河既深且宽。

不过巴菲特仍以损失数亿美元的代价于2017年一季度陆续出清IBM的全部股份。投资界分析认为,巴菲特低估了科技变革摧毁传统判断用户粘性的威力,即传统行业构建的品牌护城河理论并不适用于科技行业。一旦公司没有跟进行业变革,那么再强大的用户粘性和行业领导地位都能轻易被颠覆。虽然IBM几乎是最早进入云计算领域的科技企业,但巴菲特承认:IBM的五年计划正是束缚其研发投入,直接导致其失败的重要原因。

IBM自2011年以来的股价走势

有趣的是,2018年伯克希尔的股东大会上巴菲特还曾与马斯克这位科技狂人隔空相争。马斯克回击巴菲特的护城河理论时说:“这个理论早已过时了,现在创新才是王道。”

价值投资理念仍然值得借鉴

事实上,虽然在投资IBM和苹果上接连遭受亏损,但“股神”巴菲特的投资观念变化依旧很值得学习:除了他对科技股有了更深的了解之外,巴菲特还看到了科技企业不断增长的营收能力,长期稳定的客户群体以及强劲财务表现下的低估值,这两点都非常符合巴菲特所推崇的“价值投资”理念。2017年巴菲特接受媒体采访的时候曾表示,苹果更像是一家消费品制造企业,只要有一个消费者购买苹果产品,公司便获得一位客户。它还有大片市场有待开发。汇丰银行今年曾有一份报告预期苹果的三大未来盈利点,分别是AR,自动驾驶软件以及医疗系统。汇丰的分析师们表示,尤其是自动驾驶和医疗软件的研发可能会推动苹果朝着更易软件作为发展中心的战略发展,而不是像目前一样依赖硬件的销售获得利润。作为一位成功的长线投资者,苹果所布局的未来正是巴菲特所看重的“护城河”,此前不投科技股的惯例也一便消失。

反观中国这几年出现的“互联网+”投资热潮,很多项目只为赶上互联网红利,此时巴菲特的价值投资信条值得投资人深思。有国内投资人警告,例如共享单车等模式入市门槛低,完全靠资本推动,而且难以找到盈利模式。一旦资金烧完,项目便难以为继。他警告说:认为发展出一定规模就能看到盈利模式,作为互联网项目的想法已经过时,所有的互联网项目最终要靠增值服务赚钱。他举例,小米就是极好的例子,硬件赚钱的同时增值服务也要赚钱。而早前宣称生态模式的乐视电视却将旗下电视涨价销售,因为增值服务不足以支撑旗下业务了。

编译报道:南都记者 陈正文