作者 | 刘玥婷 黄艳阳 李欣 范亮

编辑 | 黄绎达

10月21日晚间,宁德时代发布了2022年三季度报告,而这份业绩报告将很大程度决定下周一宁王的股价表现。在10月10日公布业绩预增报告后,宁德时代一度在2个交易日累计上涨逾11%。

今年以来,从上游原材料价格飙涨,到终端新能源汽车提价,“涨价”成为贯穿整个新能源汽车产业链最刻骨铭心的词汇。

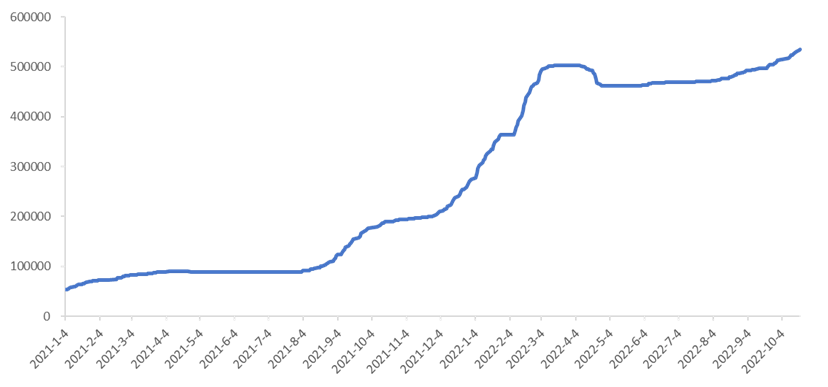

对于动力电池巨头宁德时代而言,主要原材料碳酸锂价格上涨成为提升盈利能力最大的掣肘。2021年初,碳酸锂价格仅约5万元/吨,到了今年Q1则飙涨到50万元/吨,Q2经过小幅回调后,磷酸锂价格再度开启上涨周期,9月下旬再创新高。

在巨大成本压力下,宁德时代今年以来的业绩跌宕起伏。先是Q1净利润、毛利率等核心指标下滑引发市场担忧,而后随着对电池产品提价,Q2实现毛利率回升,Q3则是验证宁德电池涨价对下游传导是否通畅的关键节点。

那么,宁德时代三季报的表现究竟如何呢?

财报综述:三季度业绩接近上半年总和

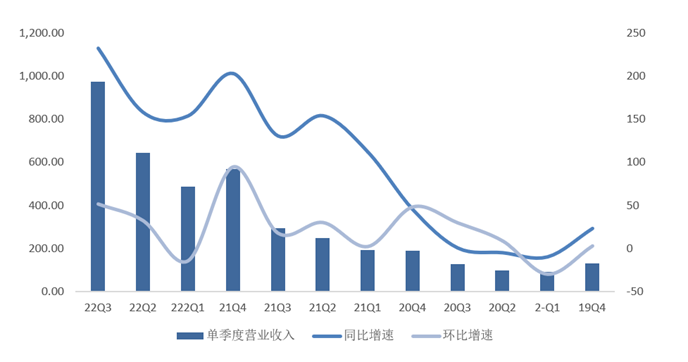

整体来看,宁德时代前三季度累计实现营业收入2103.40亿元,同比增长186.72%;实现归母净利润175.92亿元,同比增长126.95%。

单就三季度而言,公司Q3实现营业收入973.69亿元,同比增长232.47%,环比增长51.45%;实现归母净利润94.24亿元,同比增长188.42%,环比增长41.17%,超前两个季度总和。

很明显,宁德时代在三季度的营收规模突然提速,无论是在同比,还是环比增长方面,均处于历史较高值。根据公司在三季度业绩交流会中披露,宁德三季度单季的电池出货量累计约为90GWh,其中动力电池出货量约占80%,前三个季度的出货量合计约为190GWh,三季度单季出货量已接近前两个季度的总和。

根据中国动力电池产业创新联盟的数据,2022年前三季度,我国动力电池累计销量达367.4GWh,累计同比增长244.2%。

图:宁德时代单季度营收变化 资料来源:Wind、36氪整理

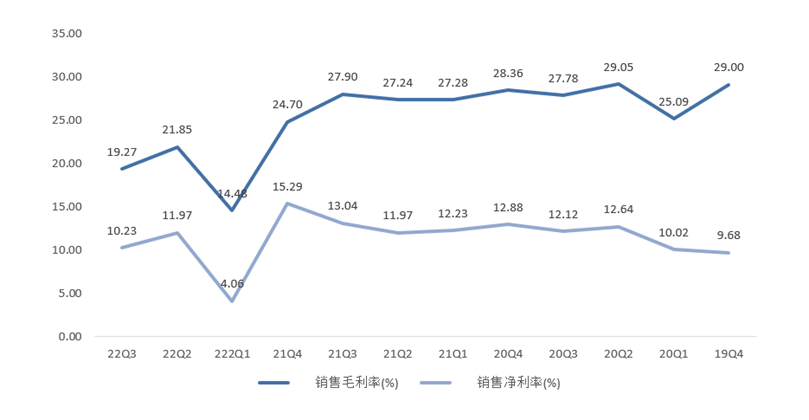

在市场最关心的毛利率方面,宁德时代2022年前三个季度的毛利率为18.95%,与上半年相比基本接近。 单季度来看,宁德时代Q3的毛利率为19.3%,与Q1相比大幅提升,但与Q2相比下降约2.6个百分点。

宁德时代曾指出,三季度公司针对客户的调价将会基本完成,这意味着动力电池涨价的效果将会在三季度进一步体现,然而,三季度单季的毛利率却环比出现了下滑。 那么,是宁德时代最终没有成功向下游车企涨价吗?

我们认为并非如此,一是根据宁德在业绩交流会中披露,Q2单季的毛利率包含一部分之前的价格追溯调整的影响(部分Q1涨价收入计入Q2),因此Q2毛利率和Q3不直接可比;二是从成本端来看,Q3碳酸锂均价为48.22万每吨,相比Q2涨价约1.1万元,同样也对毛利率造成了冲击。

费用端,宁德时代前三季度的期间费用率约为9.62%,同比下降约2.58个百分点,与上半年相比基本没有变化。其中,管理费用率与去年同期相比下降幅度明显,从9.3%下降至7.15%,我们认为期间费用下降主要还是公司营收增长带来的规模效应所致,长期来看将会是稳定小幅下降的趋势,不会有太多变化。

利润方面,宁德时代三季度单季的净利率受毛利率下滑的影响,略有下滑,但是与一季度相比已经大幅回升。 公司三季度单季的利润能超前两个季度的总和,主要还是来自于营收规模的上涨,其次是毛利率的回升。

图:宁德时代单季度毛利率和净利率表现 资料来源:Wind、36氪整理

营运方面,宁德时代在存货方面的政策温和了许多,继二季度存货同比增幅超200%后,宁德时代在三季度放缓了备货,Q3存货账面金额为790.25亿元,与上季度相比仅增加45亿元,同比增幅则降至126.03%,低于营收增速,存货周转率也从2.21上升至2.86。

应收账款与应付账款管理方面,宁德时代的应收账款周转率从去年同期的5.72下降至5.4,推测公司在宣布电池涨价后,给予了客户一定的账期让步。而就应付账款周转率来看,宁德三季度的周转率从去年同期的2.2提升至2.45,我们认为这主要是宁德在三季度减少备货、对供应商占款略有放缓所致。

在上述影响下,宁德时代三季度单季的经营活动净现金流为72.86亿元,同比增长147.5%,环比下降37.2%,与一季度相当,表现一般。不过,与宁德时代账面对供应商超1800亿元的占款而言,现金流的波动对宁德而言意义不大。

碳酸锂价格又突破前高,成本压力仍在

通过提价向下游转嫁部分成本压力后,宁德时代Q3的毛利率相比Q1已经有很大的提升。但是,从目前原材料碳酸锂的价格走势、以及Q3单季度毛利率环比略有下降来看,成本端的压力依然存在。

碳酸锂作为生产磷酸铁锂电池必需的原材料,其价格从2021年下半年开始一路狂飙。早在去年年底,市场对于碳酸锂价格将会在2022年见顶的呼声颇高,然而市场很快就被“打脸”。仅2022年一季度,碳酸锂的价格就暴涨80%以上,甚至在3月初突破50万元/吨。

紧接着,市场又有声音称碳酸锂价格将在2022年下半年大幅下滑,但市场再遭“打脸”。在经过二季度的短暂回调后,磷酸锂价格在下半年开启新的上行趋势,9月下旬突破3月的高点后再创新高,至今仍在持续上涨中。

图:2021年以来碳酸锂的价格走势 资料来源:wind,36氪

于宁德时代而言,原材料成本在总成本中的占比接近85%,而主要原材料碳酸锂在今年前三季度的均价从42万元/吨上涨至48万元/吨。随着9月下旬碳酸锂价格再次突破前高,目前四季度碳酸锂的均价已达到52万元/吨。 展望四季度,宁德时代面临的成本压力将再次增大,利润空间在一定程度上会受到侵蚀,毛利率可能还会受到冲击。

值得强调的是,面对飙涨的上游原材料价格,宁德时代也开始“打不过就加入”,逐步开拓废旧动力电池的回收再利用业务,通过提取废旧电池中的镍、钴、锰、锂等金属材料,自行生产碳酸锂、三元前驱体等动力电池原材料,从而达到降本增效的目的。目前,宁德时代子公司邦普循环的锂回收率已达到91%。

与此同时,作为动力电池行业的霸主,“宁王”逐步加入买矿“战场”。8月24日,宁德时代表示已经拿到第一期枧下窝矿区的探矿权、采矿权。

总的来说,在电池回收和拿到采矿权等措施的加持下,未来宁德时代成本端的压力或将有所缓解。 从宁德时代的存货水平来看,公司放缓备货可能也是在为未来碳酸锂成本下降做准备。但是,短期内原材料碳酸锂的价格仍居高位,宁德时代四季度仍会在成本端存在一定的压力,毛利率环比可能还会进一步下降 。

价格通畅地传到了下游

在宁德三月份宣布调整旗下电池产品的价格后,不少车企都表达了不满。

理想CEO曾在微博表示电池成本上涨的幅度非常离谱,而广汽集团董事长甚至在一次会议上笑称车企是在给宁德时代打工。

对大部分车企而言,在电池并未开启涨价前,毛利率就已经低得可怜,而电池成本的上涨无疑会对脆弱的利润造成巨大的打击。

于是,车企纷纷在今年宣布对旗下各系列的新能源车型进行涨价。然而,从2022年中报的数据来看,各新能源车企的毛利率环比还是出现了不同幅度的下滑。例如,理想汽车的毛利率就从Q1的22.63%下降至21.51%,小鹏的毛利率则从12.22%下降至10.88%。

在车企盈利能力承压的背景下,市场自然对宁德能否顺利将价格传导至下游充满疑虑。

对宁德时代来说,动力电池涨价后的效果在2022年中报初有显现,综合毛利率从Q1的14.48%回升至18.68%。同时,宁德还指出,今年二季度属于电池价格调整期,调价的最终效果会在后续的季度完全体现。

因此,三季度就成为检验宁德产业链地位的终极一战。

从宁德时代公布的三季度毛利率来看,本年度的动力电池的涨价“故事”无疑录得了一个圆满的结局。

在文中的财务综述部分我们就提到,宁德时代Q3单季度的毛利率为19.3%,与Q1的14.48%相比已经大幅提升,而成本端碳酸锂的均价却在Q3达到48.22万/吨,远高于Q1时42.12万/吨的均价, 而宁德的毛利率能在成本上升时取得这个成绩,自然要归功于电池价格的上涨。

宁德时代的毛利率大幅回升,对不少新能源汽车而言,就可能意味着毛利率的进一步下降。尽管目前还没有新能源车企公布Q3的业绩情况,但是我们认为车企的利润水平大概率不会太好。

那么,车企为什么即使冒着亏损的风险也要把电池买到手呢?

如果要用一句话来概括,那就是:在高速成长的新能源汽车行业中,大部分车企都觉得自己可以分一杯羹,而维持产能和供应的稳定增长,是保住自身市场地位的必要条件。

根据中国动力电池产业创新联盟的数据,2021年我国动力电池出货量为220GWh,但是装机量却只有154.5GWh;2022年前三季度,我国动力电池累计销量达367.4GWh,累计同比增长244.2%,但动力电池累计装机量却只有193.7GWh, 累计同比增长110.5%。

动力电池销售量远高于装机量,无疑暴露出新能源车企想要在市场中站稳地位的焦虑。

正是这种焦虑,抬高了上游锂资源和动力电池的价格,车企也只能为此买单,而产能最大、供应最稳定的宁德时代,也就因此被动获得了在产业链内的强势地位。

从某种意义上来讲,车企正在用目前的利润损失,在抢占市场的关键时刻,去咬牙赌一个光明的未来。所以,宁德时代电池涨价能如此顺畅地传导至车企,也就不难理解了。

财报总结

从营收和利润数据来看,宁德时代无疑交出了一份靓丽的答卷,而公司Q3毛利率相比Q1的大幅回升,也说明公司的提价成功传导至了下游,再次验证了宁德时代在新能源汽车产业链中的强势地位。

但是,从短期的数据来看,展望四季度,随着碳酸锂价格在四季度的进一步走高,宁德时代在成本端将会再次遇到巨大的压力。

而从宁德时代三季度的备货政策来看,其存货同比增速的大幅下滑,似乎意味着公司对未来碳酸锂价格呈看空状态,而四季度碳酸锂价格的突然走高,可能会令宁德在成本端的应对猝不及防,届时毛利率大概率会再次面临成本上升的冲击。

从这个角度来看,对于习惯性炒作短期业绩预期的A股市场来说,宁德时代的这份财报可能并不令市场满意。